Tổng Hợp Bài Tập Kế Toán Bán Hàng Kèm Lời Giải Chi Tiết

Kế toán bán hàng là một trong những nghiệp vụ quan trọng trong lĩnh vực kế toán doanh nghiệp, đòi hỏi sự chính xác và am hiểu sâu sắc về quy trình hạch toán. Việc thực hành qua các bài tập không chỉ giúp người học củng cố kiến thức lý thuyết mà còn rèn luyện kỹ năng xử lý tình huống thực tế.

Trong bài viết "Tổng Hợp Bài Tập Kế Toán Bán Hàng Kèm Lời Giải Chi Tiết", Kế toán Lê Ánh sẽ cung cấp các bài tập đa dạng, từ cơ bản đến nâng cao, đi kèm lời giải chi tiết và dễ hiểu. Hy vọng rằng bài viết sẽ trở thành tài liệu hữu ích, giúp bạn tự tin hơn trong việc học tập và áp dụng nghiệp vụ kế toán bán hàng vào thực tế.

Mục lục

I. Tổng Quan Về Kế Toán Bán Hàng

1. Khái niệm kế toán bán hàng

Kế toán bán hàng là quá trình ghi nhận doanh thu phát sinh từ hoạt động bán hàng và cung cấp dịch vụ. Mục tiêu chính là đảm bảo phản ánh chính xác, đầy đủ và kịp thời doanh thu và chi phí liên quan để đánh giá hiệu quả kinh doanh.

>>> Xem thêm: Mô tả chi tiết các công việc của kế toán bán hàng tại doanh nghiệp

2. Quy trình kế toán bán hàng

Bước 1: Lập chứng từ bán hàng

Ghi nhận hoạt động bán hàng thông qua hóa đơn bán hàng, phiếu xuất kho, hoặc các chứng từ liên quan khác.

Bước 2: Hạch toán các nghiệp vụ kế toán

Doanh thu: Ghi nhận vào tài khoản phù hợp (511) để xác định kết quả kinh doanh.

Chi phí: Ghi nhận các chi phí liên quan, đảm bảo đối ứng hợp lý giữa chi phí và doanh thu.

Các khoản phải thu: Theo dõi công nợ khách hàng để đảm bảo việc thu hồi đúng hạn.

3. Các tài khoản kế toán liên quan

Tài khoản 511 - Doanh thu bán hàng và cung cấp dịch vụ: Phản ánh toàn bộ doanh thu phát sinh từ hoạt động kinh doanh.

Tài khoản 131 - Phải thu của khách hàng: Theo dõi các khoản công nợ phải thu từ khách hàng.

Tài khoản 3331 - Thuế giá trị gia tăng phải nộp: Phản ánh số thuế GTGT đầu ra mà doanh nghiệp phải nộp vào ngân sách nhà nước.

II. Tổng Hợp Bài Tập Kế Toán Bán Hàng Kèm Lời Giải Chi Tiết

Bài 1: Công ty N là Công ty thương mại (mua đi bán lại), tính thuế GTGT theo phương pháp khấu trừ, kế toán hàng tồn kho theo phương pháp kê khai thường xuyên.

Trong tháng 5, phòng kế toán có tình hình về mua hàng như sau:

Ngày 12/5: Nhập kho đủ lô hàng chưa thanh toán cho công ty Y theo hóa đơn GTGT gồm 600 đơn vị hàng X, giá chưa thuế 25.000 đ/đơn vị, thuế GTGT 10% (giá này đã tính trừ chiết khấu thương mại 700 đ/đơn vị).

Ngày 18/5: Chi tiền mặt thanh toán theo hóa đơn bán hàng gồm 700 đơn vị hàng Y, đơn giá 30.000 đ/đơn vị. Biên bản kiểm nghiệm cho biết: nhập kho 680 đơn vị hàng Y, trong đó có 20 đơn vị hàng Y không đúng quy cách – công ty đã đề nghị chủ hàng giảm giá 15% giá hóa đơn nhưng bên bán chưa giảm giá; còn lại 10 đơn vị thiếu so với hóa đơn – công ty bắt áp tải hàng bồi thường 60%, số còn lại tính vào giá vốn hàng bán. Đây là hóa đơn bán hàng, không có dòng thuế GTGT.

Ngày 22/5: Chuyển TGNH BIDV thanh toán tiền hàng mua chịu ngày 12/5. Theo hợp đồng thỏa thuận, công ty N được hưởng chiết khấu thanh toán là 1.5% giá thanh toán. Đã nhận được giấy báo nợ của ngân hàng.

Ngày 28/5: Chi tiền gửi ngân hàng Vietcombank mua 150 đơn vị hàng Z với đơn giá chưa thuế 15.000 đ/đơn vị, thuế GTGT 10%.

Yêu cầu:

Định khoản kế toán các nghiệp vụ kinh tế phát sinh trên.

Cho biết bộ chứng từ của từng nghiệp vụ và ghi sổ sách các tài khoản liên quan.

Lời giải:

1. Ngày 12/5

Nhập kho lô hàng chưa thanh toán từ công ty Y, 600 đơn vị hàng X, giá chưa thuế 25.000 đ/đơn vị, chiết khấu thương mại 700 đ/đơn vị, thuế GTGT 10%.

Tính giá nhập kho:

Giá chưa thuế sau chiết khấu = (25.000 - 700) = 24.300 đ/đơn vị.

Giá trị hàng nhập kho = 600 × 24.300 = 14.580.000 đ.

Thuế GTGT = 600 × 25.000 × 10% = 1.500.000 đ.

Định khoản:

Nợ TK 156: 14.580.000

Nợ TK 1331: 1.500.000

Có TK 331: 16.080.000

Bộ chứng từ:

Chứng từ kế toán: phiếu nhập kho

Chứng từ gốc: hợp đồng, hóa đơn GTGT công ty Y, biên bản giao hàng, phiếu xuất kho bên bán (nếu có)

Ghi sổ kế toán

Sổ nhật ký chung

Sổ cái TK 1561, 1331, 331

Sổ chi tiết vật tư hàng hóa X

Sổ chi tiết 331

2. Ngày 18/5

Tính giá trị hàng nhập kho:

Giá trị hàng nhập kho (đủ điều kiện): 680 × 30.000 = 20.400.000 đ.

Xử lý thiếu hụt và không đúng quy cách:

Giá trị 10 đơn vị thiếu = 10 × 30.000 = 300.000.

Bồi thường áp tải 60% = 300.000 × 60% = 180.000.

Số còn lại tính vào giá vốn = 300.000 - 180.000 = 120.000.

Giá trị 20 đơn vị không đúng quy cách = 20 × 30.000 = 600.000 (chờ xử lý).

Định khoản:

Nợ TK 156: 20.400.000

Nợ TK 1381: 180.000

Nợ TK 632: 120.000

Nợ TK 331: 600.000

Có TK 111: 21.300.000

Bộ chứng từ:

+ Chứng từ kế toán: phiếu chi, phiếu nhập kho

+ Chứng từ gốc: hợp đồng, hóa đơn, biên bản giao hàng, phiếu xuất kho bên bán

Ghi sổ kế toán

+ Sổ nhật ký chung

+ Sổ cái TK 1561, 1388, 632

+ Sổ chi tiết TK 1561 B

3. Ngày 22/5

Thanh toán tiền hàng mua chịu ngày 12/5 qua TGNH BIDV, hưởng chiết khấu thanh toán 1.5%.

Tính chiết khấu thanh toán:

Giá thanh toán chưa chiết khấu = 16.080.000.

Chiết khấu thanh toán = 16.080.000 × 1.5% = 241.200 đ.

Số tiền thanh toán thực tế = 16.080.000 - 241.200 = 15.838.800 đ.

Định khoản:

Nợ TK 331: 16.080.000

Có TK 515: 241.200

Có TK 112: 15.838.800

Bộ chứng từ:

+ Chứng từ kế toán: giấy báo nợ kế toán lập

+ Chứng từ gốc: giấy báo nợ ngân hàng, sổ phụ ngân hàng

Ghi sổ kế toán

+ Sổ nhật ký chung

+ Sổ cái TK 331, 515, 112

+ Sổ chi tiết 331N; sổ chi tiết của ngân hàng ACB

4. Ngày 28/5

Chi TGNH Vietcombank mua 150 đơn vị hàng Z, đơn giá chưa thuế 15.000 đ/đơn vị, thuế GTGT 10%.

Tính giá trị hàng nhập kho:

Giá trị hàng nhập kho = 150 × 15.000 = 2.250.000 đ.

Thuế GTGT = 2.250.000 × 10% = 225.000 đ.

Định khoản:

Nợ TK 156: 2.250.000 (Giá trị hàng nhập kho)

Nợ TK 1331: 225.000 (Thuế GTGT được khấu trừ)

Có TK 112: 2.475.000 (Thanh toán qua ngân hàng)

Bộ chứng từ:

+ Chứng từ kế toán: phiếu nhập kho

+ Chứng từ gốc: giấy báo nợ ngân hàng, sổ phụ ngân hàng

Ghi sổ kế toán

+ Sổ nhật ký chung

+ Sổ cái TK 156, 1331, 1121

+ Sổ chi tiết vật tư hàng hóa C, Sổ chi tiết của ngân hàng HSBC

Bài 2: Doanh nghiệp H kinh doanh hàng hóa A, có tình hình sau: (Đơn vị: 1.000đ)

Đầu tháng 12/N:

Hàng hóa A tồn kho: Số lượng 60.000kg; đơn giá: 10/kg;

Hàng hóa A mua cuối tháng 11 đang đi đường: Số lượng: 8.000kg, đơn giá 11/kg;

Hàng hóa A gửi bán tại đại lý X: Số lượng 10.000kg; Đơn giá vốn: 11/kg.

Biết rằng:

Thuế suất thuế GTGT của hàng hóa A là 10%;

Giá bán chưa có thuế GTGT thống nhất trong tháng 12/N là 13/kg;

Tính giá hàng hóa theo phương pháp nhập trước - xuất trước.

Trong tháng 12/N phát sinh các nghiệp vụ sau:

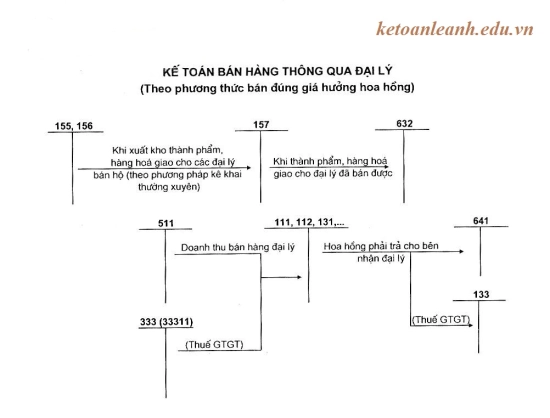

(a) Ngày 3/12:

Doanh nghiệp vận chuyển thẳng số hàng đang đi đường cuối tháng 11 bán cho công ty T. Khách hàng đã nhận hàng và chấp nhận thanh toán.

Chi phí vận chuyển hàng theo giá chưa có thuế GTGT: 2.000;

Thuế GTGT 10%; thanh toán bằng tiền mặt.

(b) Ngày 8/12:

Đại lý X thanh toán cho số hàng gửi bán tháng trước: Số lượng: 5.000kg. Đại lý đã thanh toán chuyển khoản sau khi trừ hoa hồng 5% giá bán, thuế GTGT của hoa hồng là 10%. Đồng thời đại lý trả lại số hàng chưa bán được, doanh nghiệp đã nhập kho.

(c) Ngày 10/12:

Xuất kho 50.000kg hàng hóa A bán cho khách hàng. Khách hàng thanh toán ngay bằng chuyển khoản sau khi trừ khoản chiết khấu thanh toán là 2% giá thanh toán.

(d) Ngày 13/12:

Công ty T trả lại 2.000kg thuộc số hàng ngày 3/12. Doanh nghiệp đã nhận hàng và nhập kho.

(e) Ngày 15/12:

Mua 30.000kg hàng hóa A, giá mua chưa có thuế GTGT: 12/kg. Doanh nghiệp nhận hàng chưa thanh toán cho người bán. Khi nhập kho phát hiện thiếu 1.000kg, chưa xác định được nguyên nhân.

(f) Ngày 20/12:

Xuất trả lại cho người bán 5.000kg hàng hóa A mua ngày 15/12. Đồng thời xác định nguyên nhân số hàng nhập kho ngày 15/12 thiếu là do người bán giao thiếu. Tiền hàng của số hàng trả lại và hàng người bán giao thiếu được trừ vào nợ phải trả người bán.

Yêu cầu:

Tính toán, định khoản các nghiệp vụ nêu trên.

Giả sử tại ngày 31/12/N, giá trị thuần có thể thực hiện được của hàng hóa A là 10/kg. Tuy nhiên, đối với hàng hóa tồn kho thì 50% đã ký được hợp đồng bán không hủy ngang với giá 12/kg. Hãy xác định và định khoản ghi nhận số dự phòng giảm giá hàng tồn kho cuối năm N (nếu có). Biết, đầu tháng 12/N, TK 2294 có số dư có: 50.000.

Lời giải:

I. Xác định giá hàng hóa tồn kho đầu kỳ:

Giá trị hàng tồn kho = 60.000 × 10 = 600.000 (nghìn đồng)

Giá trị hàng đi đường = 8.000 × 11 = 88.000 (nghìn đồng)

Giá trị hàng gửi bán = 10.000 × 11 = 110.000 (nghìn đồng)

II. Định khoản các nghiệp vụ phát sinh:

1. Nghiệp vụ (a) Ngày 3/12:

Vận chuyển thẳng số hàng đang đi đường (8.000 kg) bán cho công ty T.

Giá bán = 8.000 × 13 = 104.000 (nghìn đồng)

Thuế GTGT đầu ra = 104.000 × 10% = 10.400 (nghìn đồng)

Chi phí vận chuyển chưa có thuế = 2.000 (nghìn đồng)

Thuế GTGT của chi phí vận chuyển = 2.000 × 10% = 200 (nghìn đồng)

Định khoản:

Ghi nhận doanh thu:

Nợ TK 111: 114.400 (Tổng tiền nhận từ khách hàng)

Có TK 511: 104.000 (Doanh thu bán hàng)

Có TK 3331: 10.400 (Thuế GTGT đầu ra)

Ghi giảm giá trị hàng hóa:

Nợ TK 632: 88.000 (Giá vốn hàng bán)

Có TK 156: 88.000 (Giảm tồn kho)

Ghi nhận chi phí vận chuyển:

Nợ TK 641: 2.200 (Chi phí bán hàng, bao gồm thuế)

Có TK 111: 2.200 (Chi phí trả bằng tiền mặt)

2. Nghiệp vụ (b) Ngày 8/12:

Giá bán hàng gửi bán = 5.000 × 13 = 65.000 (nghìn đồng)

Thuế GTGT đầu ra = 65.000 × 10% = 6.500 (nghìn đồng)

Hoa hồng đại lý (5% giá bán) = 65.000 × 5% = 3.250 (nghìn đồng)

Thuế GTGT hoa hồng = 3.250 × 10% = 325 (nghìn đồng)

Định khoản:

Ghi nhận doanh thu từ hàng gửi bán:

Nợ TK 112: 67.925 (Số tiền nhận từ đại lý sau khi trừ hoa hồng)

Nợ TK 641: 3.575 (Hoa hồng đại lý, bao gồm thuế)

Có TK 511: 65.000 (Doanh thu bán hàng)

Có TK 3331: 6.500 (Thuế GTGT đầu ra)

Ghi giảm giá trị hàng bán:

Nợ TK 632: 55.000 (Giá vốn hàng bán: 5.000 × 11)

Có TK 157: 55.000 (Giảm giá trị hàng gửi bán)

Nhập lại hàng trả về (5.000 kg):

Nợ TK 156: 55.000 (Giá trị hàng nhập lại: 5.000 × 11)

Có TK 157: 55.000 (Giảm giá trị hàng gửi bán)

3. Nghiệp vụ (c) Ngày 10/12:

Giá bán = 50.000 × 13 = 650.000 (nghìn đồng)

Thuế GTGT đầu ra = 650.000 × 10% = 65.000 (nghìn đồng)

Chiết khấu thanh toán (2% giá thanh toán) = 650.000 × 2% = 13.000 (nghìn đồng)

Định khoản:

Ghi nhận doanh thu:

Nợ TK 112: 702.000 (Số tiền thực nhận)

Nợ TK 635: 13.000 (Chiết khấu thanh toán)

Có TK 511: 650.000 (Doanh thu bán hàng)

Có TK 3331: 65.000 (Thuế GTGT đầu ra)

Ghi giảm giá trị hàng bán:

Nợ TK 632: 550.000 (Giá vốn hàng bán: 50.000 × 11)

Có TK 156: 550.000 (Giảm tồn kho)

4. Nghiệp vụ (d) Ngày 13/12:

Giá vốn nhập lại = 2.000 × 11 = 22.000 (nghìn đồng)

Giá bán trả lại = 2.000 × 13 = 26.000 (nghìn đồng)

Thuế GTGT đầu ra trả lại = 26.000 × 10% = 2.600 (nghìn đồng)

Định khoản:

Ghi nhận hàng trả lại:

Nợ TK 156: 22.000 (Nhập lại giá vốn hàng trả)

Có TK 632: 22.000 (Giảm giá vốn hàng bán)

Ghi giảm doanh thu:

Nợ TK 511: 26.000 (Giảm doanh thu)

Nợ TK 3331: 2.600 (Giảm thuế GTGT đầu ra)

Có TK 131: 28.600 (Giảm công nợ phải thu)

5. Nghiệp vụ (e) Ngày 15/12:

Giá trị hàng nhập kho = 29.000 × 12 = 348.000 (nghìn đồng)

Thuế GTGT đầu vào = 348.000 × 10% = 34.800 (nghìn đồng)

Định khoản:

Ghi nhận giá trị hàng nhập kho:

Nợ TK 156: 348.000

Nợ TK 1331: 34.800

Có TK 331: 382.800

Ghi nhận thiếu hàng chưa rõ nguyên nhân:

Nợ TK 1381: 12.000 (1.000 × 12)

Có TK 156: 12.000

6. Nghiệp vụ (f) Ngày 20/12:

Thuế GTGT đầu vào trả lại = 60.000 × 10% = 6.000 (nghìn đồng)

Định khoản:

Ghi giảm công nợ:

Nợ TK 331: 66.000

Có TK 156: 60.000

Có TK 1331: 6.000

Xác nhận thiếu hàng do người bán giao thiếu:

Nợ TK 331: 12.000

Có TK 1381: 12.000

7. Dự phòng giảm giá hàng tồn kho ngày 31/12/N:

Tồn kho cuối kỳ = 60.000 (đầu kỳ) + 5.000 (trả lại từ đại lý) + 29.000 (mua ngày 15/12) - 50.000 (xuất bán) + 2.000 (trả lại từ công ty T) = 46.000 kg

Giá trị thuần có thể thực hiện được:

50% (23.000 kg) bán được với giá 12/kg → Không giảm giá.

50% (23.000 kg) giảm xuống còn 10/kg.

Giá trị dự phòng giảm giá:

Giá trị giảm giá = (11 - 10) × 23.000 = 23.000 (nghìn đồng)

Định khoản:

Nợ TK 632: 23.000

Có TK 2294: 23.000

Bài 3: Cho tài liệu công ty TL (Tính thuế GTGT theo phương pháp khấu trừ, hàng hóa kinh doanh thuộc diện chịu thuế GTGT) như sau: (Đơn vị tính: 1.000đ)

Số dư đầu tháng 9/N của một số tài khoản:

TK 133: 0; TK 3331: 39.000.

Trong tháng 9 có các nghiệp vụ sau:

Mua hàng hóa nhập kho đã thanh toán cho công ty K bằng chuyển khoản theo giá hóa đơn có thuế GTGT 10% là 462.000.

Bán hàng hóa thu tiền chuyển khoản theo giá hóa đơn có thuế GTGT 10% là 660.000, giá gốc của hàng hóa xuất bán là 565.000.

Mua 1 TSCĐ hữu hình dùng cho mục đích phúc lợi tài trợ bằng quỹ phúc lợi. Giá hóa đơn có thuế GTGT 10% là 341.000, công ty đã thanh toán cho người bán bằng tiền mặt.

Phát hành hóa đơn GTGT hoa hồng đại lý cho công ty Z, giá hóa đơn có thuế GTGT 10% là 15.400.

Được công ty K cho hưởng giảm giá hàng đã mua (còn tồn kho), hóa đơn điều chỉnh giá do công ty K phát hành: Giá có thuế GTGT là 13.200, thuế GTGT 10%.

Nhận được hóa đơn GTGT trực tiếp về khoản chi ăn uống tiếp khách 7.700 đã thanh toán bằng tiền mặt. Biết dịch vụ ăn uống chịu thuế GTGT 10%.

Yêu cầu:

Định khoản các nghiệp vụ kinh tế trên, kể cả bút toán khấu trừ thuế GTGT và nộp thuế GTGT. Công ty nộp thuế GTGT bằng chuyển khoản ngân hàng.

Lời giải:

I. Số dư đầu kỳ

TK 133: 0

TK 3331: 39.000

II. Định khoản các nghiệp vụ phát sinh

1. Nghiệp vụ 1:

Mua hàng hóa nhập kho, giá hóa đơn có thuế GTGT là 462.000 (thuế GTGT 10%). Thanh toán bằng chuyển khoản.

Giá chưa thuế:

462.000/(1+10%) = 420.000

Thuế GTGT:

462.000 − 420.000 = 42.000

Định khoản:

Nợ TK 156: 420.000

Nợ TK 133: 42.000

Có TK 112: 462.000

2. Nghiệp vụ 2:

Bán hàng hóa thu tiền chuyển khoản, giá hóa đơn có thuế GTGT là 660.000. Giá gốc của hàng xuất bán là 565.000.

Giá chưa thuế:

660.000/(1+10%) = 600.000

Thuế GTGT: 660.000 − 600.000 = 60.000

Định khoản:

Ghi nhận doanh thu và thuế GTGT:

Nợ TK 112: 660.000

Có TK 511: 600.000

Có TK 3331: 60.000

Ghi nhận giá vốn hàng bán:

Nợ TK 632: 565.000

Có TK 156: 565.000

3. Nghiệp vụ 3:

Mua TSCĐ hữu hình dùng cho mục đích phúc lợi tài trợ bằng quỹ phúc lợi, giá hóa đơn có thuế GTGT là 341.000. Thanh toán bằng tiền mặt.

Giá chưa thuế: 341.000/(1+10%) = 310.000

Thuế GTGT: 341.000 − 310.000 = 31.000

Định khoản:

Nợ TK 241: 310.000

Nợ TK 431: 31.000

Có TK 111: 341.000

4. Nghiệp vụ 4:

Phát hành hóa đơn GTGT hoa hồng đại lý cho công ty Z, giá hóa đơn có thuế GTGT là 15.400.

Giá chưa thuế: 15.400/(1+10%) = 14.000

Thuế GTGT: 15.400 − 14.000 = 1.400

Định khoản:

Nợ TK 131: 15.400

Có TK 511: 14.000

Có TK 3331: 1.400

5. Nghiệp vụ 5:

Được công ty K giảm giá hàng đã mua (còn tồn kho), giá có thuế GTGT là 13.200.

Giá chưa thuế: 13.200/(1+10%) = 12.000

Thuế GTGT: 13.200 − 12.000 = 1.200

Định khoản:

Nợ TK 331: 13.200

Có TK 156: 12.000

Có TK 133: 1.200

6. Nghiệp vụ 6:

Nhận hóa đơn GTGT về khoản chi ăn uống tiếp khách, giá hóa đơn là 7.700, đã thanh toán bằng tiền mặt.

Giá chưa thuế: 7.700/(1+10%) = 7.000

Thuế GTGT: 7.700 − 7.000 = 700

Định khoản:

Nợ TK 642: 7.700

Có TK 111: 7.700

III. Kết chuyển thuế GTGT cuối kỳ:

Thuế GTGT được khấu trừ (TK 133):

Phát sinh trong kỳ: 42.000 (Nghiệp Vụ 1) − 1.200 (Nghiệp Vụ 5) = 40.800

Thuế GTGT phải nộp (TK 3331):

Phát sinh trong kỳ: 60.000 (Nghiệp Vụ 2) + 1.400 (Nghiệp Vụ 4) = 61.400

Kết chuyển thuế GTGT:

Nợ TK 3331: 40.800

Có TK 133: 40.800

Số thuế GTGT phải nộp ngân sách:

Số dư TK 3331 cuối kỳ: 39.000 + 61.400 − 40.800 = 59.600

Định khoản nộp thuế GTGT:

Nợ TK 3331: 59.600

Có TK 112: 59.600

III. Cách Thực Hành Bài Tập Hiệu Quả

1. Phân tích đề bài

Xác định các tài khoản liên quan: Tìm hiểu kỹ xem bài tập liên quan đến các tài khoản kế toán nào. Điều này giúp bạn dễ dàng xác định hướng đi đúng khi xử lý nghiệp vụ.

Hiểu rõ bản chất nghiệp vụ phát sinh: Đảm bảo bạn hiểu nghiệp vụ kế toán được đề cập. Ví dụ, đây là nghiệp vụ mua bán, thanh toán hay điều chỉnh số liệu?

2. Ghi nhớ các nguyên tắc kế toán

Tuân thủ quy định kế toán hiện hành: Luôn làm việc theo chuẩn mực kế toán và quy định pháp luật để đảm bảo tính hợp lệ.

Đảm bảo tính chính xác: Số liệu hạch toán cần được xử lý cẩn thận và ghi chép đúng cách để tránh sai sót trong sổ sách.

3. Đối chiếu với lời giải

Tự làm bài trước khi xem lời giải: Hoàn thành bài tập một cách độc lập để kiểm tra khả năng nắm vững kiến thức.

Kiểm tra và sửa lỗi: Sau khi đối chiếu với lời giải, xác định các lỗi sai và hiểu rõ nguyên nhân để tránh lặp lại.

Bài viết "Tổng Hợp Bài Tập Kế Toán Bán Hàng Kèm Lời Giải Chi Tiết" đã mang đến cho bạn một hệ thống bài tập đa dạng, từ cơ bản đến nâng cao, cùng với lời giải chi tiết và dễ hiểu. Thông qua việc thực hành các bài tập này, bạn sẽ có cơ hội rèn luyện kỹ năng hạch toán, xử lý chứng từ, và quản lý doanh thu bán hàng một cách hiệu quả.

Hy vọng rằng bài viết trên của Kế toán Lê Ánh sẽ là nguồn tài liệu hữu ích trên hành trình học tập và phát triển kỹ năng kế toán của bạn. Hãy tiếp tục khám phá các chủ đề chuyên sâu khác để nâng cao trình độ và mở rộng kiến thức chuyên môn trong lĩnh vực kế toán.

>>> Xem thêm: Khóa Học Kế Toán Tổng Hợp Thực Hành - 100% Học Thực Chiến Cùng Kế Toán Trưởng

------------------------------

Kế Toán Lê Ánh - Nơi đào tạo kế toán thực hành uy tín nhất hiện nay, đã tổ chức thành công rất nhiều khóa học nguyên lý kế toán, khóa học kế toán tổng hợp, khóa học kế toán thuế cho người mới bắt đầu, khóa học kế toán quản trị, khóa học kế toán thuế chuyên sâu, khóa học phân tích tài chính doanh nghiệp, khóa học chứng chỉ kế toán trưởng, khóa học kế toán cho chủ doanh nghiệp... và hỗ trợ kết nối tuyển dụng cho hàng nghìn học viên.

Nếu như bạn muốn tham gia các khóa học kế toán online/offline của trung tâm Lê Ánh thì có thể liên hệ hotline tư vấn: 0904.84.8855/ Mrs Lê Ánh

Ngoài các khóa học kế toán thì trung tâm Lê Ánh còn cung cấp các khóa học hành chính nhân sự online/offline, khóa học xuất nhập khẩu TPHCM, Hà Nội, online chất lượng tốt nhất hiện nay.

Thực hiện bởi: KẾ TOÁN LÊ ÁNH - TRUNG TÂM ĐÀO TẠO KẾ TOÁN SỐ 1 VIỆT NAM