Cách tính thuế tiêu thụ đặc biệt mới nhất

Thuế tiêu thụ đặc biệt áp dụng cho đối tượng nào? Người nộp thuế tiêu thụ đặc biệt là ai? Thuế tiêu thụ đặc biệt được đánh ở mấy giai đoạn?... Đó là câu hỏi mà nhiều doanh nghiệp còn thắc mắc trong quá trình sản xuất kinh doanh, bởi mỗi doanh nghiệp sẽ có nghĩa vụ với nhiều loại thuế khác nhau.

Trong bài viết dưới đây, Kế toán Lê Ánh sẽ giải đáp tất tần tật về thuế tiêu thụ đặc biệt và hướng dẫn bạn đọc cách tính thuế tiêu thụ đặc biệt theo Thông tư 195/2015/TT-BTC và Thông tư 130/2016/TT-BTC của Bộ tài chính.

Nội dung bài viết:

- 1. Thuế Tiêu Thụ Đặc Biệt Là Gì?

- 2. Đặc Điểm Của Thuế Tiêu Thụ Đặc Biệt

- 3. Mục Đích Của Thuế Tiêu Thụ Đặc Biệt

- 4. Vai trò của thuế tiêu thụ đặc biệt

- 5. Đối Tượng Chịu Thuế Tiêu Thụ Đặc Biệt

- 6. Người Nộp Thuế Tiêu Thụ Đặc Biệt

- 7. Cách Tính Thuế Tiêu Thụ Đặc Biệt

- 8. So Sánh Thuế Giá Trị Gia Tăng Và Thuế Tiêu Thụ Đặc Biệt

- 9. Cách Hạch Toán Thuế Tiêu Thụ Đặc Biệt

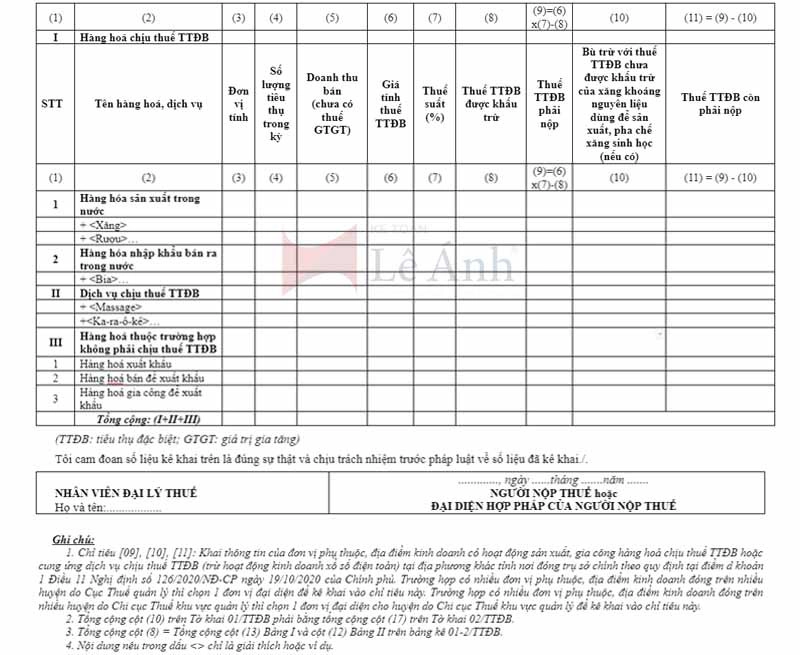

- 10. Tờ khai thuế tiêu thụ đặc biệt

- 11. Bài Tập Thuế Tiêu Thụ Đặc Biệt Có Đáp Án

1. Thuế Tiêu Thụ Đặc Biệt Là Gì?

Bên cạnh các loại thuế quen thuộc mà doanh nghiệp có nghĩa vụ nộp cho Ngân sách Nhà nước như Thuế môn bài, Thuế giá trị gia tăng, Thuế thu nhập doanh nghiệp, Thuế thu nhập cá nhân,... thì một số doanh nghiệp kinh doanh đặc thù còn chịu một loại thuế nữa là Thuế tiêu thụ đặc biệt.

Vậy thuế tiêu thụ đặc biệt là gì?

Thuế tiêu thụ đặc biệt (tiếng anh: Excise tax) là loại thuế mà tổ chức, doanh nghiệp kinh doanh sản phẩm nằm trong danh sách những đối tượng chịu thuế tiêu thụ đặc biệt theo quy định pháp luật bắt buộc phải nộp.

Đây là loại thuế gián thu được ban hành nhằm đánh vào một số hàng hóa đặc biệt, mang tính chất xa xỉ được sản xuất và tiêu thụ trên thị trường. Với mục đích nhằm điều tiết việc sản xuất và tiêu thụ sản phẩm nội địa cũng như nhập khẩu của đất nước.

»»» Khóa Học Kế Toán Online - Tương Tác Trực Tiếp Cùng Kế Toán Trưởng Trên 15 Năm Kinh Nghiệm

2. Đặc Điểm Của Thuế Tiêu Thụ Đặc Biệt

- Thuế suất thuế tiêu thụ đặc biệt cao.

- Là loại thuế gián thu. Do đó, thuế tiêu thụ đặc biệt do các cơ sở trực tiếp sản xuất ra sản phẩm đó nộp nhưng được tính trong giá bán của sản phẩm, hàng hóa, cung ứng dịch vụ và người tiêu dùng hàng hóa này sẽ phải chịu.

- Thuế tiêu thụ đặc biệt là loại thuế tiêu dùng được áp dụng trong một giai đoạn. Cụ thể, các hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt chỉ được đánh thuế 1 lần ở khâu sản xuất, nhập khẩu hàng hóa hoặc cung ứng dịch vụ.

- Phạm vi điều tiết thuế tiêu thụ đặc biệt là không rộng và mức thuế suất có thể thay đổi theo từng thời kỳ phụ thuộc vào điều kiện phát triển kinh tế, xã hội.

3. Mục Đích Của Thuế Tiêu Thụ Đặc Biệt

- Với mục đích đầu tiên là hạn chế sản xuất và tiêu dùng những hàng hóa, dịch vụ không có lợi, chưa phù hợp với hoàn cảnh, chưa thật sự cần thiết nền kinh tế và xã hội.

- Thuế tiêu thụ đặc biệt được quy định nhằm đảm bảo nguồn thu cho Ngân sách Nhà nước bên cạnh các loại thuế khác.

- Đây được coi là công cụ quan trọng nhằm giúp Nhà nước có cơ sở để quản lý, kiểm soát một cách tập trung, chặt chẽ các đối tượng tiêu thụ đặc biệt.

- Thuế tiêu thụ đặc biệt đồng thời cũng là công cụ để Nhà nước thể hiện một cách công bằng, hợp lý trong xã hội: ai thực hiện tiêu dùng nhiều các loại mặt hàng xa xỉ, không cần thiết cho đời sống thì phải chịu thuế tiêu thụ cao hơn những người tiêu dùng ít hoặc không dùng.

4. Vai trò của thuế tiêu thụ đặc biệt

Tương tự với vai trò của các loại thuế bắt buộc phải nộp khác thì thuế tiêu thụ đặc biệt cũng có vai trò như sau:

- Do thuế tiêu thụ đặc biệt thường có mức thuế suất cao. Điều này tạo ra tiềm năng lớn cho nguồn thu nhập của ngân sách Nhà nước.

- Là công cụ quan trọng giúp Nhà nước điều tiết sản xuất và tiêu dùng. Do mức thuế suất cao nên sẽ góp phần ảnh hưởng trực tiếp đến quyết định tiêu dùng của người dân.

- Thuế tiêu thụ đặc biệt góp phần tái phân phối thu nhập của người có thu nhập cao thể hiện đảm bảo tính công bằng xã hội.

5. Đối Tượng Chịu Thuế Tiêu Thụ Đặc Biệt

Theo quy định tại Điều 2 Luật thuế tiêu thụ đặc biệt năm 2008 (sửa đổi, bổ sung năm 2014, 2016) và theo hướng dẫn tại khoản 2 Nghị định số 108/2015/NĐ-CP, quy định các đối tượng phải chịu thuế tiêu thụ đặc biệt bao gồm các đối tượng sau đây:

5.1. Hàng hóa chịu thuế tiêu thụ đặc biệt

- Thuốc lá điếu, xì gà và chế phẩm khác từ cây thuốc lá dùng để hút, hít, ngửi, nhai ngậm;

- Rượu, Đồ uống có nồng độ cồn cao;

- Bia;

- Xe ô tô dưới 24 chỗ, kể cả xe ô tô vừa chở người, vừa chở hàng loại có từ hai hàng ghế trở lên, có thiết kế vách ngăn cố định giữa khoang chở người với khoang chở hàng;

- Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3;

- Tàu bay, máy bay, du thuyền (với mục đích sử dụng cho dân dụng);

- Xăng dầu các loại;

- Điều hoà nhiệt độ với công suất từ 90.000 BTU trở xuống;

- Bài lá các loại;

- Vàng mã, hàng mã (không bao gồm hàng mã là đồ chơi trẻ em, đồ dùng thiết bị dạy học).

Lưu ý: hàng hóa chịu thuế tiêu thụ đặc biệt phải là các sản phẩm hàng hóa hoàn chỉnh, không bao gồm bộ linh kiện để lắp ráp các hàng hóa này.

»»» Khóa Học Kế Toán Tổng Hợp - Học THỰC CHIẾN Cùng Kế Toán Trưởng Trên 15 Năm Kinh Nghiệm

5.2. Dịch vụ chịu thuế tiêu thụ đặc biệt

- Kinh doanh vũ trường;

- Kinh doanh mát-xa (massage), hát ka-ra-ô-kê (karaoke);

- Kinh doanh ca-si-nô (casino); sòng bài; trò chơi điện tử có thưởng bao gồm trò chơi bằng máy giắc-pót (jackpot), máy sờ-lot (slot) và các loại máy tương tự khác;

- Kinh doanh đặt cược, cá cược (bao gồm: Đặt cược thể thao, giải trí và các hình thức đặt cược khác theo quy định của pháp luật);

- Kinh doanh gôn (golf) bao gồm bán thẻ hội viên, vé chơi golf;

- Kinh doanh xổ số, vietlott.

Xem thêm: Đối tượng không chịu thuế tiêu thụ đặc biệt

6. Người Nộp Thuế Tiêu Thụ Đặc Biệt

Quy định tại Điều 4 Luật Thuế tiêu thụ đặc biệt 2008 (sửa đổi, bổ sung năm 2014, 2016) về người nộp thuế tiêu thụ đặc biệt như sau:

- Người nộp thuế tiêu thụ đặc biệt là tổ chức, cá nhân, pháp nhân sản xuất, nhập khẩu hàng hóa và kinh doanh cung ứng dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt.

- Trường hợp tổ chức, cá nhân, pháp nhân có hoạt động kinh doanh xuất khẩu mua hàng hóa thuộc đối tượng chịu thuế tiêu thụ đặc biệt của cơ sở sản xuất để xuất khẩu nhưng lại không xuất khẩu mà tiêu thụ trong nước thì tổ chức, cá nhân, pháp nhân có hoạt động kinh doanh xuất khẩu là người nộp thuế tiêu thụ đặc biệt.

7. Cách Tính Thuế Tiêu Thụ Đặc Biệt

Thuế tiêu thụ đặc biệt được tính theo công thức sau:

|

Thuế TTĐB phải nộp |

= |

Giá thuế TTĐB |

X |

Thuế suất thuế TTĐB |

Về cách tính thuế tiêu thụ đặc biệt được chia làm 2 loại: Thuế tiêu thụ đặc biệt cơ bản và Thuế tiêu thụ đặc biệt đối với hàng hóa nhập khẩu được khấu trừ.

7.1. Giá tính thuế tiêu thụ đặc biệt

Đối với các loại hàng hóa khác nhau sẽ có giá tính thuế tiêu thụ khác nhau cụ thể như sau:

a. Đối với hàng hóa sản xuất trong nước và hàng nhập khẩu

Giá tính thuế tiêu thụ đặc biệt được xác định như sau:

|

Giá tính thuế TTĐB |

= |

(Giá bán chưa có thuế GTGT |

- |

Thuế bảo vệ môi trường |

|

---------------------------------------- (1+ Thuế suất thuế TTĐB) |

||||

Nếu hàng hóa chịu thuế TTĐB được bán cho các cơ sở kinh doanh thương mại là cơ sở có quan hệ công ty mẹ, công ty con hoặc các công ty con trong cùng công ty mẹ với cơ sở sản xuất, cơ sở kinh doanh thương mại là cơ sở có mối quan hệ liên kết thì giá bán làm căn cứ xác định giá tính thuế tiêu thụ đặc biệt không được thấp hơn tỷ lệ 17% so với giá bình quân trong tháng của các cơ sở kinh doanh thương mại.

b. Đối với hàng hóa chịu thuế TTĐB

Giá tính thuế tiêu thụ đặc biệt là giá chưa có thuế GTGT, thuế bảo vệ môi trường, chưa có thuế TTĐB và không loại trừ giá trụ vở bao bì

|

Gía tính thuế TTĐB |

= |

Giá bán chưa có thuế GTGT |

|

------------------------------- (1+ Thuế suất thuế TTĐB) |

Ví dụ: Đối với bia hộp, năm 2017 giá bán 1 lít bia hộp chưa có thuế GTGT là 27.000 đồng, thuế suất thuế TTĐB mặt hàng bia là 55% thì giá tính thuế tiêu thụ đặc biệt được tính như sau:

|

Gía tính thuế TTĐB 1 lít bia hộp |

= |

27.000 đồng |

= |

17.400 đồng |

|

----------------------- 1 + 55% |

c. Đối với hàng nhập khẩu

|

Gía tính thuế TTĐB |

= |

Giá tính thuế nhập khẩu |

+ |

Thuế nhập khẩu |

d. Đối với hàng hóa sản xuất dưới hình thức hợp tác kinh doanh giữa cơ sở sản xuất và cơ sở sở hữu thương hiệu

|

Giá tính thuế TTĐB |

= |

Giá bán ra chưa có thuế GTGT của cơ sở sở hữu thương hiệu |

e. Đối với hàng hóa gia công

|

Giá tính thuế TTĐB |

= |

Giá bán của cơ sở gia công chưa có thuế GTGT và chưa có thuế TTĐB |

g. Đối với hàng hóa bán theo phương thức trả góp, trả chậm

|

Giá tính thuế TTĐB |

= |

Giá bán chưa có thuế GTGT và chưa có thuế TTĐB |

h. Đối với cơ sở kinh doanh xuất khẩu mua hàng chịu thuế TTĐB của cơ sở sản xuất để xuất khẩu nhưng không xuất khẩu mà bán trong nước thì giá tính thuế TTĐB

|

Giá tính thuế TTĐB |

= |

Giá bán trong nước của cơ sở xuất khẩu chưa có thuế GTGT |

|

-------------------------------------- 1 + Thuế suất thuế TTĐB |

i. Đối với hàng hóa, dịch vụ dùng để trao đổi, tiêu dùng nội bộ, biếu, tặng, cho, khuyến mại

|

Giá tính thuế TTĐB |

= |

Giá tính thuế tiêu thụ đặc biệt của hàng hóa, dịch vụ cùng loại |

k. Đối với dịch vụ

|

Giá tính thuế TTĐB |

= |

Giá dịch vụ chưa có thuế GTGT |

|

---------------------------------- 1 + Thuế suất thuế TTĐB |

Xem thêm: Sơ đồ kế toán thuế Tiêu thụ đặc biệt

7.2. Thuế suất thuế tiêu thụ đặc biệt

|

STT |

HÀNG HOÁ, DỊCH VỤ |

THUẾ SUẤT (%) |

|

I |

Hàng hoá |

|

|

1 |

Thuốc lá điếu, xì gà và các chế phẩm khác từ cây thuốc lá |

65 |

|

2 |

Rượu |

|

|

|

a) Rượu từ 20 độ trở lên |

|

|

|

Từ ngày 01 tháng 01 năm 2010 đến hết ngày 31 tháng 12 năm 2012 |

45 |

|

|

Từ ngày 01 tháng 01 năm 2013 |

50 |

|

|

b) Rượu dưới 20 độ |

25 |

|

3 |

Bia |

|

|

|

Từ ngày 01 tháng 01 năm 2010 đến hết ngày 31 tháng 12 năm 2012 |

45 |

|

|

Từ ngày 01 tháng 01 năm 2013 |

50 |

|

4 |

Xe ô tô dưới 24 chỗ |

|

|

|

a) Xe ô tô chở người từ 9 chỗ trở xuống, trừ loại quy định tại điểm 4đ, 4e và 4g Điều này |

|

|

|

Loại có dung tích xi lanh từ 2.000 cm3 trở xuống |

45 |

|

|

Loại có dung tích xi lanh trên 2.000 cm3 đến 3.000 cm3 |

50 |

|

|

Loại có dung tích xi lanh trên 3.000 cm3 |

60 |

|

|

b) Xe ô tô chở người từ 10 đến dưới 16 chỗ, trừ loại quy định tại điểm 4đ, 4e và 4g Điều này |

30 |

|

|

c) Xe ô tô chở người từ 16 đến dưới 24 chỗ, trừ loại quy định tại điểm 4đ, 4e và 4g Điều này |

15 |

|

|

d) Xe ô tô vừa chở người, vừa chở hàng, trừ loại quy định tại điểm 4đ, 4e và 4g Điều này |

15 |

|

|

đ) Xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng. |

Bằng 70% mức thuế suất áp dụng cho xe cùng loại quy định tại điểm 4a, 4b, 4c và 4d Điều này |

|

|

e) Xe ô tô chạy bằng năng lượng sinh học |

Bằng 50% mức thuế suất áp dụng cho xe cùng loại quy định tại điểm 4a, 4b, 4c và 4d Điều này |

|

|

g) Xe ô tô chạy bằng điện |

|

|

|

Loại chở người từ 9 chỗ trở xuống |

25 |

|

|

Loại chở người từ 10 đến dưới 16 chỗ |

15 |

|

|

Loại chở người từ 16 đến dưới 24 chỗ |

10 |

|

|

Loại thiết kế vừa chở người, vừa chở hàng |

10 |

|

5 |

Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3 |

20 |

|

6 |

Tàu bay |

30 |

|

7 |

Du thuyền |

30 |

|

8 |

Xăng các loại, nap-ta, chế phẩm tái hợp và các chế phẩm khác để pha chế xăng |

10 |

|

9 |

Điều hoà nhiệt độ công suất từ 90.000 BTU trở xuống |

10 |

|

10 |

Bài lá |

40 |

|

11 |

Vàng mã, hàng mã |

70 |

|

II |

Dịch vụ |

|

|

1 |

Kinh doanh vũ trường |

40 |

|

2 |

Kinh doanh mát-xa, ka-ra-ô-kê |

30 |

|

3 |

Kinh doanh ca-si-nô, trò chơi điện tử có thưởng |

30 |

|

4 |

Kinh doanh đặt cược |

30 |

|

5 |

Kinh doanh gôn |

20 |

|

6 |

Kinh doanh xổ số |

15 |

8. So Sánh Thuế Giá Trị Gia Tăng Và Thuế Tiêu Thụ Đặc Biệt

Trong quá trình tính toán các khoản thuế phải nộp, có rất nhiều kế toán và doanh nghiệp nhầm lẫn giữa hai loại thuế là thuế tiêu thụ đặc biệt và thuế giá trị gia tăng. Do đó, dẫn tới trường hợp chưa thực hiện đầy đủ nghĩa vụ nộp thuế và bị phạt.

Vậy thuế tiêu thụ đặc biệt và thuế giá trị gia tăng khác nhau như thế nào?

|

Yếu tố so sánh |

Thuế tiêu thụ đặc biệt (TTĐB) |

Thuế giá trị gia tăng (GTGT) |

|

Mục đích |

Nhằm điều tiết thu nhập và hoạt động tiêu dùng của người dân, góp phần tăng nguồn thu ngân sách nhà nước, tăng cường quản lý sản xuất kinh doanh đối với hàng hóa, dịch vụ không cần thiết, xa xỉ. |

Góp phần thúc đẩy phát triển sản xuất, mở rộng lưu thông phân phối hàng hóa |

|

Phạm vi áp dụng |

Phạm vi hẹp, đánh thuế đối với một số loại hàng hóa, dịch vụ mang tính chất xa xỉ, ảnh hưởng đến sức khỏe hay không khuyến khích sử dụng hay phù hợp với hoàn cảnh xã hội. |

Phạm vi rộng, phát sinh trong quá trình sản xuất, kinh doanh, lưu thông và tiêu thụ |

|

Đối tượng nộp thuế |

Là các tổ chức, cá nhân có sản xuất, nhập khẩu hàng hóa hay kinh doanh dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt |

Là các tổ chức, cá nhân sản xuất hàng hóa, hoặc các tổ chức, cá nhân kinh doanh dịch vụ |

|

Căn cứ tính thuế |

Dựa trên hai căn cứ:

|

Căn cứ vào giá tính thuế và thuế suất trong đó:

|

9. Cách Hạch Toán Thuế Tiêu Thụ Đặc Biệt

*Kế toán thuế tiêu thụ đặc biệt phải nộp khi kinh doanh hàng hóa, cung cấp dịch vụ

- Khi bán hàng hóa, cung cấp dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt và đồng thời chịu thuế GTGT tính theo phương pháp khấu trừ, kế toán hạch toán doanh thu bán hàng và cung cấp dịch vụ bao gồm cả khoản thuế tiêu thụ đặc biệt tính trong giá bán nhưng không có thuế GTGT, ghi:

Nợ các TK 111, 112, 131 (Tổng trị giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (Giá bán có thuế tiêu thụ đặc biệt và không có thuế GTGT)

Có TK 512 - Doanh thu nội bộ (Giá bán có thuế tiêu thụ đặc biệt và không có thuế GTGT)

Có TK 3331- Thuế GTGT phải nộp (33311).

- Khi bán hàng, cung cấp dịch vụ phải đồng thời chịu thuế tiêu thụ đặc biệt và thuế GTGT tính theo phương pháp trực tiếp, kế toán hạch toán doanh thu bán hàng và cung cấp dịch vụ bao gồm cả thuế tiêu thụ đặc biệt và thuế GTGT, ghi nhận:

Nợ các TK 111, 112, 131 (Tổng trị giá thanh toán)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (Giá bán bao gồm cả thuế tiêu thụ đặc biệt và có thuế GTGT)

Có TK 512 - Doanh thu bán hàng nội bộ (Giá bán bao gồm cả thuế tiêu thụ đặc biệt và có thuế GTGT)

- Sau khi xác định số thuế tiêu thụ đặc biệt phải nộp của hàng hoá và dịch vụ đã tiêu thụ trong kỳ, ghi:

Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Nợ TK 512 - Doanh thu bán hàng nội bộ

Có TK 3332 - Thuế tiêu thụ đặc biệt.

*Kế toán thuế tiêu thụ đặc biệt đối với trường hợp hàng nhập khẩu:

- Khi nhập khẩu hàng hóa thuộc đối tượng chịu thuế tiêu thụ đặc biệt, kế toán căn cứ vào hoá đơn mua hàng nhập khẩu và thông báo nộp thuế của cơ quan có thẩm quyền, xác định số thuế tiêu thụ đặc biệt phải nộp của hàng nhập khẩu, ghi:

Nợ các TK 152, 156, 211, 611,…

Có TK 3332 – Thuế tiêu thụ đặc biệt.

- Đối với hàng tạm nhập – tái xuất không thuộc quyền sở hữu của đơn vị, ví dụ như hàng quá cảnh được tái xuất ngay tại kho ngoại quan, khi nộp thuế TTĐB của hàng nhập khẩu, ghi:

Nợ TK 138 – Phải thu khác

Có TK 3332 – Thuế tiêu thụ đặc biệt.

*Kế toán hoàn thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu

- Thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu, được hoàn khi tái xuất hàng hóa, ghi:

Nợ TK 3332 – Thuế TTĐB

Có TK 632 – Giá vốn hàng bán (nếu xuất hàng để bán)

Có các TK 152, 153, 156 (nếu xuất hàng trả lại).

- Thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu, được hoàn khi tái xuất TSCĐ, ghi:

Nợ TK 3332 – Thuế TTĐB

Có TK 211 – Tài sản cố định hữu hình (nếu xuất trả lại TSCĐ)

Có TK 811 – Chi phí khác (nếu bán TSCĐ).

- Thuế TTĐB đã nộp ở khâu nhập khẩu nhưng hàng hóa không thuộc quyền sở hữu của đơn vị, được hoàn khi tái xuất, ghi:

Nợ TK 3332 – Thuế TTĐB

Có TK 138 – Phải thu khác.

Bài viết tham khảo thêm: Cách hạch toán Thuế tiêu thụ đặc biệt – TK 3332 theo Thông tư 200

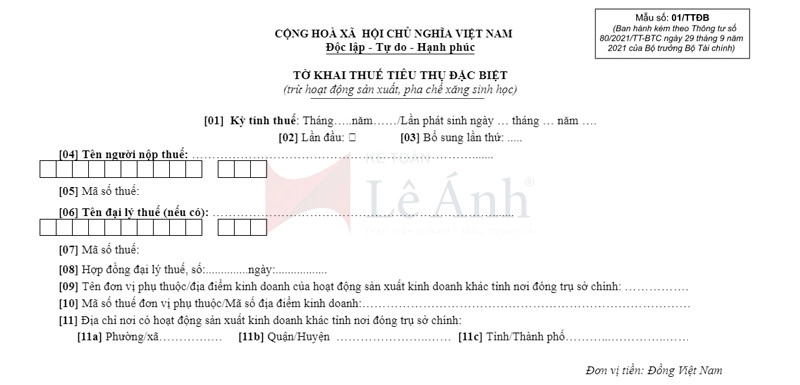

10. Tờ khai thuế tiêu thụ đặc biệt

Link download: Tờ khai thuế tiêu thụ đặc biệt

Link download: Tờ khai thuế tiêu thụ đặc biệt

11. Bài Tập Thuế Tiêu Thụ Đặc Biệt Có Đáp Án

Tháng 6/202X Công ty Kế toán Việt có phát sinh các nghiệp vụ kinh tế như sau:

- Nhập khẩu 405 hộp thuốc lá ngoại loại 2 với giá mua tại cửa khẩu nhập $30/hộp, chi phí vận chuyển và bảo hiểm quốc tế cho cả lô hàng là $300. Hàng chưa về đến kho của công ty mà đang ở kho cảng.

- Xuất toàn bộ số thuốc lá nhập khẩu trên để chế biến và đóng gói thu được 400 hộp thuốc lá loại 1. Trong quá trình sản xuất phát sinh thêm rất nhiều chi phí khác, tổng chi phí để sản xuất 1 hộp thuốc lá loại 1 là 300.000 đồng

- Công ty gửi bán tại các đại lý 100 hộp thuốc lá loại 1

- Bán cho doanh nghiệp F thuộc khu chế xuất Tân Sơn Nhất 200 hộp thuốc lá loại 1 với giá $120/hộp.

Biết rằng: Thuế suất thuế nhập khẩu thuốc lá là 50% và tỷ giá 1$ = 23.700 VND; giá trị thuế GTGT hàng nhập khẩu 10%, thuế tiêu thụ đặc biệt thuốc lá là 75%; thuế GTGT hàng xuất khẩu 0%.

Yêu cầu: Tính khoản thuế tiêu thụ đặc biệt phải nộp, thuế nhập khẩu, thuế giá trị gia tăng... và Định khoản thuế tiêu thụ đặc biệt.

Hướng dẫn:

Nghiệm vụ 1:

*Cách tính thuế nhập khẩu:

Thuế nhập khẩu phải nộp = (( Số lượng x Đơn giá) + Chi phí vận chuyển và Bảo hiểm ) x Thuế suất nhập khẩu

= (405 x ($30 x 23.700) + $300 x 23.700) x 50%

= (405 x 711.000 + 7.110.000) x 50%

= (287.955.000 + 7.110.000) x 50%

= 295.065.000 x 50%

= 147.532.500 (VND)

*Cách tính thuế tiêu thụ đặc biệt hàng nhập khẩu:

Thuế TTĐB phải nộp = ((Số lượng hàng hóa NK x Giá tính thuế NK) + Chi phí liên quan + Thuế NK) x Thuế suất thuế TTĐB

= (405 x ($20 x 23.700) + ($300 x 23.700) + 147.532.500) x 75%

= 346.612.500 x 75%

= 259.959.375 (VND)

*Cách giá trị gia tăng hàng nhập khẩu phải nộp:

Thuế GTGT hàng nhập khẩu phải nộp = ((405 x ($30 x 23.700) + ($300 x 23.700) + 147.532.500 + 259.959.375) x 10%

= (346.612.500 + 259.959.375) x 10%

= 606.571.875 x 10%

= 60.657.187,5 (VND)

*Hạch toán:

- Tiền thuế nhập khẩu, thuế tiêu thụ đặc biệt và giá trị hàng:

Nợ TK 151 = 295.065.000 + 147.532.500 + 259.959.375 = 702.556.875

Có TK 3333 (Thuế nhập khẩu): 147.532.500

Có TK 3332 (Thuế tiêu thụ đặc biệt): 259.959.375

Có TK 111, 112: 295.065.000

- Thuế GTGT hàng nhập khẩu được khấu trừ:

Nợ TK 1331: 60.657.187,5

Có 33312: 60.657.187,5

- Khi nộp tiền thuế nhập khẩu, thuế tiêu thụ đặc biệt, GTGT:

Nợ TK 33312: 60.657.187,5

Nợ TK 3333: 147.532.500

Nợ TK 3332: 259.959.375

Có TK 111, 112: 60.657.187,5 + 147.532.500 + 259.959.375 = 468.149.062,5

- Khi hàng về đến khi kế toán hạch toán:

Nợ TK 156: 606.571.875

Có 151: 606.571.875

- Nếu có phát sinh thêm chi phí vận chuyển và bảo hiểm:

Nợ TK 156:

Nợ TK 1331:

Có TK 111, 112, 131:

Nghiệp vụ 2:

- Khi xuất hàng nhập để sản xuất:

Nợ TK 154: 606.571.875

Có TK 156: 606.571.875

- Khi nhập kho thành phẩm (Tổng hợp tất cả các chi phí):

Nợ TK 155 = (400 x 300.000) = 120.000.000

Có TK 154: 120.000.000

Nghiệp vụ 3:

Gửi bán lại đại lý 100 hộp thuốc lá loại 1:

Nợ TK 157: 300.000.000

Có TK 155: 300.000 x 100

Nghiệp vụ 4:

- Ghi nhận doanh thu:

Nợ TK 111, 112, 131: $120 x 200 x 23.700 = 568.800.000

Có TK 5112: 568.800.000

Có TK 333: 0

Theo quy định bên trên thuế GTGT với mặt hàng xuất khẩu là 0%, thuế xuất khẩu là 0% ⇒ Nên thuế xuất khẩu và thuế GTGT = 0

- Phản ánh giá vốn hàng bán:

Nợ TK 632: 200 x 300.000 = 60.000.000

Có TK 155: 60.000.000

Vậy là Kế Toán Lê Ánh đã chia sẻ với các bạn mọi thông tin và kiến thức liên quan đến thuế tiêu thụ đặc biệt như đối tượng chịu thuế, người nộp thuế, cách tính thuế tiêu thụ đặc biệt, tờ khai thuế tiêu thụ đặc biệt kèm theo là bài tập minh họa chi tiết từ tính toán đến khâu định khoản.

Hy vọng bài viết trên sẽ giúp bạn có thêm nhiều kiến thức và hỗ trợ bạn trong học tập, công việc. Chúc các bạn luôn luôn thành công!

Nếu như bạn muốn tham gia các khóa học kế toán của trung tâm Lê Ánh thì có thể liên hệ hotline tư vấn: 0904 848 855/ Mrs Lê Ánh

Ngoài các khóa học kế toán thì trung tâm Lê Ánh còn cung cấp các khóa học xuất nhập khẩu online - offline, khóa học hành chính nhân sự chất lượng tốt nhất hiện nay.