Cách Lập Và Nộp Tờ Khai Quyết Toán Thuế TNDN

Cuối năm là dịp doanh nghiệp tiến hành lập và nộp tờ khai quyết toán thuế thu nhập doanh nghiệp (TNDN) cho cơ quan thuế. Tờ khai quyết toán thuế TNDN là gì? Các chỉ tiêu trên tờ khai quyết toán thuế TNDN và chi tiết các thao tác lập và nộp qua mạng như thế nào? Hãy cùng Kế Toán Lê Ánh tìm hiểu qua bài viết sau nhé.

Nội dung bài viết:

- 1. Tờ khai quyết toán thuế TNDN là gì?

- 2. Thời hạn nộp tờ khai quyết toán thuế TNDN

- 3. Mẫu tờ khai quyết toán thuế TNDN - Mẫu 03/TNDN

- 4. Các phụ lục tờ khai quyết toán thuế TNDN

- 5. Hướng dẫn lập tờ khai quyết toán thuế TNDN

- 6. Cách nộp tờ khai quyết toán thuế TNDN qua mạng

- 7. Khắc phục lỗi không nộp được tờ khai quyết toán thuế TNDN

1. Tờ khai quyết toán thuế TNDN là gì?

1.1. Quyết toán thuế TNDN là gì?

Quyết toán thuế thu nhập doanh nghiệp (TNDN) còn được gọi là khai quyết toán, đây được hiểu là một hoạt động đề cập đến hoạt động của Doanh nghiệp trong việc kê khai tổng số thuế TNDN cần phải nộp về cho cơ quan thuế.

Khai quyết toán TNDN bao gồm khai quyết toán thuế năm, khai quyết toán trong trường hợp có quyết định về vấn đề hợp nhất, giải thể, chuyển đổi, sáp nhập, chia tách các loại hình kinh doanh của Doanh nghiệp.

Bên cạnh đó còn có chấm dứt hoạt động, chuyển đổi hình thức sở hữu, lúc này cơ quan thuế ra quyết định quyết toán đến các DN nhằm truy thu số thuế TNDN của doanh nghiệp.

1.2. Tờ khai quyết toán thuế TNDN là gì?

Tờ khai quyết toán thuế TNDN được hiểu là một chứng từ mà doanh nghiệp dùng để kê khai, quyết toán thuế TNDN của doanh nghiệp mình để nộp lên cơ quan thuế.

1.3. Những chứng từ trong Hồ sơ quyết toán thuế TNDN khác

Để thực hiện việc quyết toán thuế TNDN thì cần phải chuẩn bị đầy đủ các giấy tờ, hồ sơ, chứng từ sau đây:

- Đối với tờ khai thuế hàng tháng và hàng quý thì doanh nghiệp phải tải các tờ khai đã nộp qua mạng về sau đó in ra, phải in cả tờ thông báo để nộp lên cơ quan thuế, sau đó phải sắp xếp các giấy tờ theo trình tự thời gian.

Xem thêm: Hướng dẫn chi tiết cách tính thuế TNDN tạm tính quý

- Đối với các báo cáo năm thì cần có:

- Báo cáo tài chính doanh nghiệp các năm

- Quyết toán thuế TNCN

- Quyết toán thuế TNDN

- Tờ khai thuế TNDN tạm tính

- Đối với hóa đơn thì cần có:

- Hóa đơn mẫu, biên bản thanh lý hợp đồng, hợp đồng in

- Các thông báo phát hành hóa đơn (sắp xếp theo trình tự thời gian)

- Biên bản hủy hóa đơn (nếu có)

- Bảng kê khách lẻ kẹp sau mỗi hóa đơn hoặc đóng thành tập

- Đối với sổ sách thì cần có:

- Sổ cái

- Sổ chi tiết có liên quan

- Báo cáo hàng tồn kho và công cụ dụng cụ

- Bảng phân bổ công cụ, dụng cụ

- Bảng trích khấu hao tài sản cố định (TSCĐ)

- Đối với dòng tiền thì:

- Báo cáo tồn quỹ theo từng năm

- Báo cáo chi tiết từ các ngân hàng

- Đối với hợp đồng mua bán

- Hợp đồng mua bán vào, ra, hợp đồng thuê nhà hoặc mượn nhà liên quan

- Hợp đồng Xuất nhập khẩu

- Tờ khai hải quan và các giấy tờ liên quan được sắp xếp theo từng công hàng

- Các hồ sơ khác liên quan: Giấy phép đăng ký kinh doanh, bảng định mức tiêu hao nguyên vật liệu,...

- Hồ sơ lương gồm có như: Các quyết định tăng lương, ăn ca, đăng ký giảm trừ gia cảnh, hợp đồng lao động thời vụ với những người lao động ký ký dưới 3 tháng,...

Xem thêm: Doanh nghiệp được ký hợp đồng thời vụ bao nhiêu lần

2. Thời hạn nộp tờ khai quyết toán thuế TNDN

- Thời hạn nộp của tờ khai quyết toán thuế TNDN chậm nhất là ngày cuối cùng của tháng thứ 3 tính từ ngày kết thúc của năm tài chính hoặc năm dương lịch.

- Tùy vào số ngày chậm nộp mà sẽ có những mức phạt tương ứng. Mức phạt nhẹ nhất là cảnh cáo đối với DN có hành vi nộp chậm từ 1 đến 5 ngày, còn đối với số ngày chậm nộp lớn hơn 5 thì sẽ sử dụng hình thức phạt tiền, cao nhất là 3.500.000 đồng.

Mức phạt khi chậm nộp tờ khai thuế

|

SỐ NGÀY CHẬM NỘP |

SỐ TIỀN PHẠT |

|

Từ 1 cho đến 5 ngày |

Phạt cảnh cáo (Nếu có tình tiết giảm nhẹ) Tình tiết giảm nhẹ như vi phạm lần đầu tiên. |

|

Từ 01 ngày đến 10 ngày |

700.000 đồng - Nếu có tình tiết giảm nhẹ thì mức phạt: Tối thiểu là 400.000 đồng - Nếu có tình tiết nặng thì mức phạt: Tối đa 1.000.000 đồng |

|

Từ trên 10 ngày đến 20 ngày |

1.400.000 đồng - Nếu có tình tiêt giảm nhẹ thì mức phạt: Tối thieur 800.000 đồng - Nếu có tình tiết nặng thì mức phạt: Tối đa 2.000.000 đồng |

|

Từ trên 20 ngày đến 30 ngày |

2.100.000 đồng - Nếu có tình tiết giảm nhẹ thì mức phạt: Tối thiểu 1.200.000 đồng - nếu có tình tiết nặng thì mức phạt: tối đa 3.000.000 đồng |

|

Từ trên 30 ngày đến 40 ngày |

2.800.000 đồng - Nếu có tình tiết giảm nhẹ thì mức phạt: Tối thiểu 1.600.000 đồng - nếu có tình tiết nặng thì mức phạt: tối đa 4.000.000 đồng |

|

Từ trên 40 ngày đến 90 ngày - Từ trên 90 ngày nhưng không phát sinh số thuế phải nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp - Nộp hồ sơ khai thuế tạm tính theo quý quá trên 90 ngày, nhưng chưa đến thời hạn nộp hồ sơ khai quyết toán thuế theo năm |

3.000.000 đồng - Nếu có tình tiết giảm nhẹ thì mức phạt: Tối thiểu 2.000.000 đồng - nếu có tình tiết nặng thì mức phạt: tối đa 5.000.000 đồng |

»»» Tham khảo: Khóa Học Kế Toán Tổng Hợp Online - Tương Tác Trực Tiếp Cùng Giảng Viên Kế Toán Trưởng Trên 10 Năm Kinh Nghiệm

Ví dụ: Công ty A nộp tờ khai thuế TNDN quý 3/2016 (nộp qua HTKK ngày 02/11/2016)

- Như trường hợp này Hành vi vi phạm chậm nộp tờ khai thuế TNDN theo quy định là 3 ngày (hạn cuối nộp tờ khai quý 3 là 30/10/2016)

- Theo khoản 2 điều 9 Thông tư 166/2013/TT-BTC ngày 15/11/2013 của Bộ tài chính quy định chi tiết số tiền xử phạt trung bình: 700.000đ

- Nếu công ty trình bày được tình tiết giảm nhẹ như: Lần đầu tiên vi phạm, chấp hành đúng các nghĩa vụ thuế phải nộp, thực hiện nộp thuế đầy đủ thì được giảm tối thiểu: 400.000đ

- Nếu có tình tiết tăng nặng mức phạt là 1.000.000đ

- Việc nộp chậm tờ khai thuế sẽ bị xử phạt, chính vì thế Kế toán Lê Ánh nhắc các bạn luôn để ý thời hạn nộp tờ khai thuế TNDN. Và sau khi nộp xong tờ khai qua hệ thống HTKK bạn nên tải tờ khai thuế đã nộp về máy để kiểm tra lại. Đồng thời tải tờ thông báo đã nộp thuế vào máy để lưu

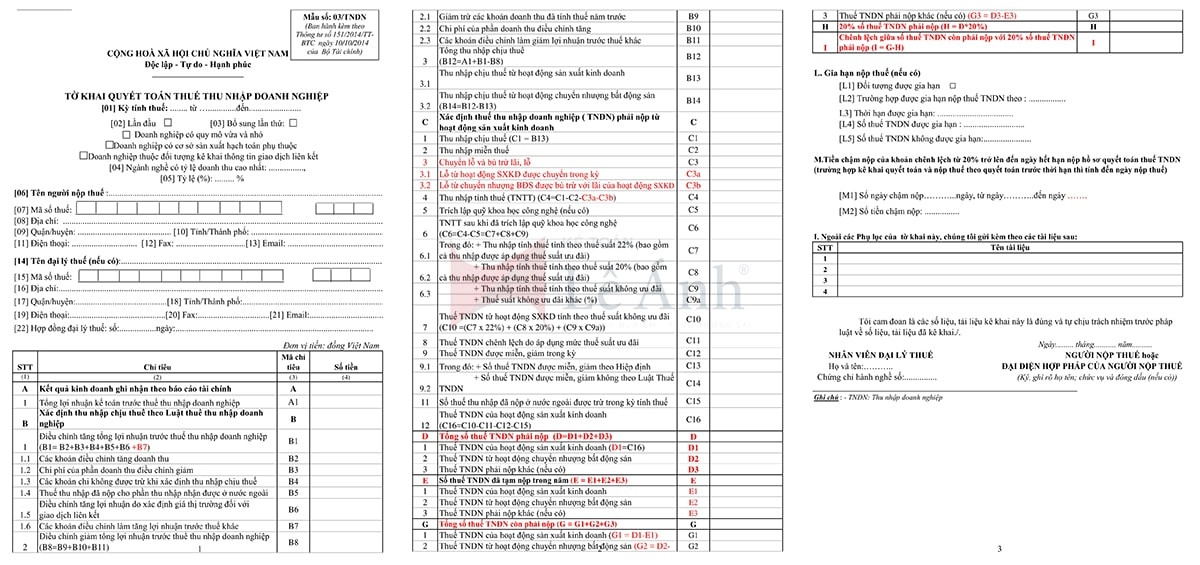

3. Mẫu tờ khai quyết toán thuế TNDN - Mẫu 03/TNDN

Mẫu 03/TNDN - Tờ khai quyết toán thuế Thu nhập doanh nghiệp, doanh nghiệp cần phải nộp khi kết thúc năm tài chính, làm quyết toán thuế TNDN với cơ quan thuế. Dưới đây, Kế toán Lê Ánh sẽ chia sẻ với các bạn mẫu Tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN

Tải về: Tờ khai quyết toán thuế TNDN

|

Mẫu số: 03/TNDN (Ban hành kèm theo Thông tư số 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính) |

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

TỜ KHAI QUYẾT TOÁN THUẾ THU NHẬP DOANH NGHIỆP

[01] Kỳ tính thuế: ........ từ ….............đến........................

[02] Lần đầu [03] Bổ sung lần thứ: Π

Π Doanh nghiệp có quy mô vừa và nhỏ

Π Doanh nghiệp có cơ sở sản xuất hạch toán phụ thuộc

Π Doanh nghiệp thuộc đối tượng kê khai thông tin giao dịch liên kết

[04] Ngành nghề có tỷ lệ doanh thu cao nhất: ................,

[05] Tỷ lệ (%): ......... %

[06] Tên người nộp thuế: ........................................................................................

[07] Mã số thuế: ΠΠΠΠΠΠΠΠΠΠ ΠΠΠ

[08] Địa chỉ: .........................................................................................................

[09] Quận/huyện: ........................................... [10] Tỉnh/Thành phố: ................................................................

[11] Điện thoại: .............................. [12] Fax: ......................... [13] Email: ........................

[14] Tên đại lý thuế (nếu có): ..............................................................................................

[15] Mã số thuế:

[16] Địa chỉ: ...................................................................................................................

[17] Quận/huyện: ............................... [18] Tỉnh/Thành phố: ..........................................

[19] Điện thoại: .............................. [20] Fax: .......................... [21] Email: ........................

[22] Hợp đồng đại lý thuế: số:.................ngày:...................................................

Đơn vị tiền: đồng Việt Nam

|

STT |

Chỉ tiêu |

Mã chỉ tiêu |

Số tiền |

|

(1) |

(2) |

(3) |

(4) |

|

A |

Kết quả kinh doanh ghi nhận theo báo cáo tài chính |

A |

|

|

1 |

Tổng lợi nhuận kế toán trước thuế thu nhập doanh nghiệp |

A1 |

|

|

B |

Xác định thu nhập chịu thuế theo Luật thuế thu nhập doanh nghiệp |

B |

|

|

1 |

Điều chỉnh tăng tổng lợi nhuận trước thuế thu nhập doanh nghiệp |

B1 |

|

|

1.1 |

Các khoản điều chỉnh tăng doanh thu |

B2 |

|

|

1.2 |

Chi phí của phần doanh thu điều chỉnh giảm |

B3 |

|

|

1.3 |

Các khoản chi không được trừ khi xác định thu nhập chịu thuế |

B4 |

|

|

1.4 |

Thuế thu nhập đã nộp cho phần thu nhập nhận được ở nước ngoài |

B5 |

|

|

1.5 |

Điều chỉnh tăng lợi nhuận do xác định giá thị trường đối với |

B6 |

|

|

1.6 |

Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác |

B7 |

|

|

2 |

Điều chỉnh giảm tổng lợi nhuận trước thuế thu nhập doanh nghiệp (B8=B9+B10+B11) |

B8 |

|

|

2.1 |

Giảm trừ các khoản doanh thu đã tính thuế năm trước |

B9 |

|

|

2.2 |

Chi phí của phần doanh thu điều chỉnh tăng |

B10 |

|

|

2.3 |

Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác |

B11 |

|

|

3 |

Tổng thu nhập chịu thuế (B12=A1+B1-B8) |

B12 |

|

|

3.1 |

Thu nhập chịu thuế từ hoạt động sản xuất kinh doanh |

B13 |

|

|

3.2 |

Thu nhập chịu thuế từ hoạt động chuyển nhượng bất động sản (B14=B12-B13) |

B14 |

|

|

C |

Xác định thuế thu nhập doanh nghiệp (TNDN) phải nộp từ hoạt động sản xuất kinh doanh |

C |

|

|

1 |

Thu nhập chịu thuế (C1 = B13) |

C1 |

|

|

2 |

Thu nhập miễn thuế |

C2 |

|

|

3 |

Chuyển lỗ và bù trừ lãi, lỗ |

C3 |

|

|

3.1 |

Lỗ từ hoạt động SXKD được chuyển trong kỳ |

C3a |

|

|

3.2 |

Lỗ từ chuyển nhượng BĐS được bù trừ với lãi của hoạt động SXKD |

C3b |

|

|

4 |

Thu nhập tính thuế (TNTT) (C4=C1-C2-C3a-C3b) |

C4 |

|

|

5 |

Trích lập quỹ khoa học công nghệ (nếu có) |

C5 |

|

|

6 |

TNTT sau khi đã trích lập quỹ khoa học công nghệ |

C6 |

|

|

6.1 |

Trong đó: + Thu nhập tính thuế tính theo thuế suất 22% (bao gồm cả thu nhập được áp dụng thuế suất ưu đãi) |

C7 |

|

|

6.2 |

+ Thu nhập tính thuế tính theo thuế suất 20% (bao gồm cả thu nhập được áp dụng thuế suất ưu đãi) |

C8 |

|

|

6.3 |

+ Thu nhập tính thuế tính theo thuế suất không ưu đãi khác |

C9 |

|

|

+ Thuế suất không ưu đãi khác (%) |

C9a |

|

|

|

7 |

Thuế TNDN từ hoạt động SXKD tính theo thuế suất không ưu đãi (C10 =(C7 x 22%) + (C8 x 20%) + (C9 x C9a)) |

C10 |

|

|

8 |

Thuế TNDN chênh lệch do áp dụng mức thuế suất ưu đãi |

C11 |

|

|

9 |

Thuế TNDN được miễn, giảm trong kỳ |

C12 |

|

|

9.1 |

Trong đó: + Số thuế TNDN được miễn, giảm theo Hiệp định |

C13 |

|

|

9.2 |

+ Số thuế TNDN được miễn, giảm không theo Luật Thuế TNDN |

C14 |

|

|

11 |

Số thuế thu nhập đã nộp ở nước ngoài được trừ trong kỳ tính thuế |

C15 |

|

|

12 |

Thuế TNDN của hoạt động sản xuất kinh doanh (C16=C10-C11-C12-C15) |

C16 |

|

|

D |

Tổng số thuế TNDN phải nộp (D=D1+D2+D3) |

D |

|

|

1 |

Thuế TNDN của hoạt động sản xuất kinh doanh (D1=C16) |

D1 |

|

|

2 |

Thuế TNDN từ hoạt động chuyển nhượng bất động sản |

D2 |

|

|

3 |

Thuế TNDN phải nộp khác (nếu có) |

D3 |

|

|

E |

Số thuế TNDN đã tạm nộp trong năm (E = E1+E2+E3) |

E |

|

|

1 |

Thuế TNDN của hoạt động sản xuất kinh doanh |

E1 |

|

|

2 |

Thuế TNDN từ hoạt động chuyển nhượng bất động sản |

E2 |

|

|

3 |

Thuế TNDN phải nộp khác (nếu có) |

E3 |

|

|

G |

Tổng số thuế TNDN còn phải nộp (G = G1+G2+G3) |

G |

|

|

1 |

Thuế TNDN của hoạt động sản xuất kinh doanh (G1 = D1-E1) |

G1 |

|

|

2 |

Thuế TNDN từ hoạt động chuyển nhượng bất động sản (G2 = D2-E2) |

G2 |

|

|

3 |

Thuế TNDN phải nộp khác (nếu có) (G3 = D3-E3) |

G3 |

|

|

H |

20% số thuế TNDN phải nộp (H = D*20%) |

H |

|

|

I |

Chênh lệch giữa số thuế TNDN còn phải nộp với 20% số thuế TNDN phải nộp (I = G-H) |

I |

|

L. Gia hạn nộp thuế (nếu có)

- [L1] Đối tượng được gia hạn □

- [L2] Trường hợp được gia hạn nộp thuế TNDN theo : .................

- [L3] Thời hạn được gia hạn: ...................................

- [L4] Số thuế TNDN được gia hạn : ............................

- [L5] Số thuế TNDN không được gia hạn:......................

M. Tiền chậm nộp của khoản chênh lệch từ 20% trở lên đến ngày hết hạn nộp hồ sơ quyết toán thuế TNDN (trường hợp kê khai quyết toán và nộp thuế theo quyết toán trước thời hạn thì tính đến ngày nộp thuế)

- [M1] Số ngày chậm nộp………...ngày, từ ngày………..đến ngày …….

- [M2] Số tiền chậm nộp: ................

I. Ngoài các Phụ lục của tờ khai này, chúng tôi gửi kèm theo các tài liệu sau:

| STT | Tên tài liệu |

| 1 | |

| 2 | |

| 3 | |

| 4 |

Tôi cam đoan là các số liệu, tài liệu kê khai này là đúng và tự chịu trách nhiệm trước pháp luật về số liệu, tài liệu đã kê khai./.

|

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên:……….. Chứng chỉ hành nghề số:............... |

NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ (Ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có)) |

4. Các phụ lục tờ khai quyết toán thuế TNDN

- Các phụ lục đi kèm tờ khai quyết toán thuế TNDN (nếu có) gồm có:

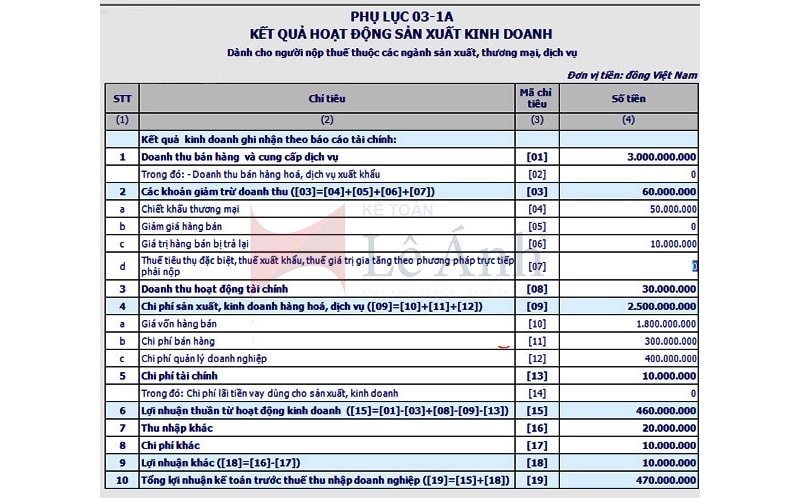

- Phụ lục kết quả hoạt động sản xuất kinh doanh theo mẫu số 03-1B/TNDN, mẫu số 03-1A/TNDN, mẫu số 03-1C/TNDN

- Phụ lục chuyển lỗ theo mẫu 03-2/TNDN

- Phụ lục ưu đãi về thuế TNDN (nếu có): 03-3B/TNDN, 03-3A/TNDN, 03-3C/TNDN,...

5. Hướng dẫn lập tờ khai quyết toán thuế TNDN

5.1. Các chỉ tiêu trên tờ khai quyết toán thuế TNDN

Trên tờ khai quyết toán thuế TNDN có khá nhiều chỉ tiêu, sau đây chúng tôi xin điểm qua sơ lược một số chỉ tiêu như sau:

- Chỉ tiêu A1 là tổng lợi nhuận kế toán trước thuế TNDN

- Chỉ tiêu B1 là điều chỉnh tăng tổng lợi nhuận trước thuế TNDN

- Chỉ tiêu B2 là các điều khoản chỉnh tăng doanh thu

- Chỉ tiêu B3 là chi phí của phần doanh thu điều chỉnh giảm

- Chỉ tiêu B4 là các khoản chi không được trừ khi xác định được thu nhập phải chịu thuế

- Chỉ tiêu B5 là thuế thu nhập đã nộp cho từ thu nhập đến từ nước ngoài

- Chỉ tiêu C1 là thu nhập chịu thuế

- Chỉ tiêu C2 là thu nhập miễn thuế

- Chỉ tiêu C3 là chuyển lỗ và bù trừ lãi, lỗ

- Chỉ tiêu D là tổng số thuế phải nộp cho cơ quan thuế

- Chi tiêu E là số thuế thu nhập doanh nghiệp tạm nộp trong năm

Tham khảo: KHÓA HỌC KẾ TOÁN THUẾ CHUYÊN SÂU - KẾ TOÁN LÊ ÁNH

5.2. Cách lập tờ khai quyết toán thuế TNDN

- Bước 1: Chọn mẫu tờ khai phù hợp và điền đầy đủ các thông tin cơ bản

- Bước 2: Điền các chỉ tiêu vào phụ lục 03-1A/TNDN

- Bước 3: Lập phụ lục chuyển lỗ 03-2A/TNDN

- Bước 4: Cách lập tờ khai quyết toán theo mẫu số 03/TNDN

a. Bước 1: Chọn mẫu tờ khai phù hợp và điền đầy đủ các thông tin cơ bản

- Vào phần mềm HTKK mới nhất

- Chọn "Thuế Thu nhập Doanh Nghiệp" ⇒ "Quyết toán thuế TNDN năm (03/TNDN)"

- Chọn kỳ tính thuế năm ⇒ Chọn phụ lục.

Lưu ý: Các phụ lục thường dùng là:

- 03-1A/TNDN: Kết quả hoạt động sản kinh doanh.

- 03-2A/TNDN: Chuyển lỗ từ hoạt động sản xuất kinh doanh (Khi doanh nghiệp có số lỗ được kết chuyển từ kỳ trước)

b. Bước 2: Điền các chỉ tiêu vào phụ lục 03-1A/TNDN

Căn cứ lập phụ lục 03-1A/TNDN: Số liệu trên Báo cáo kết quả hoạt động sản xuất kinh doanh hoặc Bảng cân đối số phát sinh tài khoản.

»» Xem chi tiết Hướng dẫn lập phụ lục 03-1A/TNDN

c. Bước 3: Lập phụ lục chuyển lỗ 03-2A/TNDN

Chỉ lập khi doanh nghiệp có số lỗ được kết chuyển từ các kỳ trước và trong kỳ này doanh nghiệp có lãi.

»» Xem thêm: Cách lập phụ lục chuyển lỗ 03-2A/TNDN

d. Bước 4: Cách lập tờ khai quyết toán theo mẫu số 03/TNDN

- Chỉ tiêu [A1] - Tổng lợi nhuận kế toán trước thuế TNDN:

- Phản ánh tổng số lợi nhuận thực hiện của doanh nghiệp trong kỳ tính thuế.

- Phần mềm sẽ tự động cập từ PL 03 – 1A sang.

- Chỉ tiêu [B2] – Các khoản điều chỉnh tăng doanh thu:

+ Phản ánh tất cả các khoản điều chỉnh dẫn đến tăng doanh thu tính thuế do sự khác biệt giữa các quy định của pháp luật về kế toán và thuế, bao gồm các khoản được xác định là doanh thu để tính thuế TNDN theo quy định của Luật thuế TNDN nhưng không được ghi nhận là doanh thu trong kỳ theo quy định của chuẩn mực kế toán về doanh thu.

+ Chỉ tiêu này cũng phản ánh các khoản giảm trừ doanh thu được chấp nhận theo chế độ kế toán nhưng không được chấp nhận theo qui định của luật thuế.

- Chỉ tiêu [B3] – Chi phí của phần doanh thu điều chỉnh giảm:

- Phản ánh toàn bộ các chi phí liên quan đến việc tạo ra các khoản doanh thu được ghi nhận là doanh thu theo chế độ kế toán nhưng được điều chỉnh giảm khi tính thu nhập chịu thuế trong kỳ theo các qui định của Luật thuế TNDN.

»» Xem thêm: Phân biệt chi phí kế toán và chi phí thuế TNDN

- Chỉ tiêu [B4] – Các khoản chi không được trừ khi xác định thu nhập chịu thuế:

- Phản ánh toàn bộ các khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN theo quy định của Luật thuế TNDN

- Chỉ tiêu [B5] - Thuế thu nhập đã nộp cho phần thu nhập nhận được ở nước ngoài:

- Chỉ tiêu này được lấy từ dòng “Tổng cộng” tại cột (6) trên Phụ lục 03-4/TNDN kèm theo Tờ khai quyết toán thuế TNDN.

- Chỉ tiêu [B6] - Điều chỉnh tăng lợi nhuận do xác định giá thị trường đối với giao dịch liên kết:

- Chỉ tiêu [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác:

- Chỉ tiêu này phản ánh tổng số tiền của các điều chỉnh khác (chưa được điều chỉnh tại các chỉ tiêu từ [B2] đến [B6]) do sự khác biệt giữa chế độ kế toán và Luật thuế TNDN dẫn đến làm tăng tổng thu nhập trước thuế.

- Chỉ tiêu [B8]: Phần mềm tự động cập nhật.

- Chỉ tiêu [B9] - Giảm trừ các khoản doanh thu đã tính thuế năm trước:

- Phản ánh các khoản doanh thu được hạch toán trong Báo cáo Kết quả kinh doanh năm nay của doanh nghiệp nhưng đã đưa vào doanh thu để tính thuế TNDN của các năm trước.

- Chỉ tiêu [B10] – Chi phí của phần doanh thu điều chỉnh tăng:

- Phản ánh toàn bộ chi phí trực tiếp liên quan đến việc tạo ra các khoản doanh thu điều chỉnh tăng đã ghi vào chỉ tiêu [B2] - Các khoản điều chỉnh tăng doanh thu - của Tờ khai quyết toán thuế TNDN. Các khoản chi phí được điều chỉnh tại chỉ tiêu này chủ yếu là chi phí giá vốn hàng bán hoặc giá thành sản xuất sản phẩm.

Chỉ tiêu này cũng phản ánh các khoản chi phí chiết khấu thương mại được giảm trừ doanh thu theo chuẩn mực kế toán, nhưng không được giảm trừ doanh thu mà được đưa chi phí theo quy định của Luật thuế TNDN.

- Chỉ tiêu [B11] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác:

- Phản ánh tổng các khoản điều chỉnh khác ngoài các khoản điều chỉnh đã nêu tại các chỉ tiêu từ [B9] đến [B10] của Tờ khai quyết toán thuế TNDN dẫn đến giảm lợi nhuận chịu thuế.

- Các điều chỉnh này có thể bao gồm:

- i) Khoản trích trước vào chi phí năm trước theo chế độ kế toán nhưng chưa được đưa vào chi phí để xác định thu nhập chịu thuế do chưa có đủ hoá đơn chứng từ. Sang năm sau khi các khoản này đã thực chi, doanh nghiệp được quyền đưa các khoản này vào chi phí. Do các chi phí này đã được đưa vào Báo cáo kết quả kinh doanh của năm trước nên không được đưa vào Báo cáo kết quả kinh doanh của năm nay. Nên doanh nghiệp sẽ thực hiện điều chỉnh tăng chi phí để thể hiện các khoản chi này.

- ii)Khoản lỗ chênh lệch tỉ giá ngoại tệ (thực hiện trong năm) đã được đưa vào Báo cáo kết quả kinh doanh của năm trước theo chế độ kế toán nhưng chưa được ghi nhận vào chi phí khi xác định thu nhập chịu thuế của các năm trước do chưa thực hiện.

- iii) Chi phí khấu hao các tài sản cố định là xe ô tô chở người từ 9 chỗ ngồi trở xuống (trừ: ô tô dùng cho kinh doanh vận tải hành khách, kinh doanh du lịch, khách sạn; ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô) có giá trị vượt trên 1,6 tỷ đồng

- iiii) Các khoản thu từ cổ tức, lợi nhuận được chia từ hoạt động liên doanh liên kết trong nước sau khi đã nộp thuế TNDN.

- iiiii) Các khoản thu nhập khác không phải chịu thuế theo quy định của Chính phủ ví dụ thu nhập từ trái phiếu Chính phủ, công trái ...

- Chỉ tiêu [B12]: Phần mềm tự động cập nhật.

- Chỉ tiêu [B13] – Thu nhập chịu thuế từ hoạt động sản xuất kinh doanh:

- Phản ánh tổng số thu nhập chịu thuế từ hoạt động kinh doanh và hoạt động khác (không bao gồm thu nhập từ hoạt động chuyển nhượng bất động sản) và chưa trừ chuyển lỗ của cơ sở kinh doanh trong kỳ tính thuế.

- Chỉ tiêu này được xác định như sau: [B13] = [B12]-[B14]

- Chỉ tiêu [B14]: Phần mềm tự động cập nhật

- Chỉ tiêu [C1] - Thu nhập chịu thuế: Phần mềm sẽ tự động cập nhật.

- Chỉ tiêu [C2] – Thu nhập miễn thuế: là khoản thu nhập được miễn không tính vào thu nhập tính thuế trong năm theo quy định của Luật thuế TNDN. Chi tiết xem tại Các khoản thu nhập được miễn thuế TNDN

- Chỉ tiêu [C3]: Phần mềm sẽ tự động cập nhật

- Chỉ tiêu [C3a] – Lỗ trừ hoạt động SXKD được chuyển trong kỳ:

- Phần mềm sẽ tự động cập nhật từ PL 03-2A

Lưu ý: Nếu năm nay doanh nghiệp lỗ thì:

- Xóa phụ lục chuyển lỗ 03-2A/TNDN

- Nhập số âm vào chỉ tiêu này.

- Chỉ tiêu [C3b] - Lỗ từ chuyển nhượng BĐS được bù trừ với lãi của hoạt động SXKD:

- Phản ánh số lỗ từ hoạt động chuyển nhượng bất động sản sau khi bù trừ với thu nhập từ hoạt động chuyển nhượng bất động sản, nếu bù trừ không hết thì tiếp tục được bù trừ với lãi của hoạt động sản xuất kinh doanh. Số liệu được lấy từ chỉ tiêu [11a] trên Phụ lục 03-5/TNDN kèm theo tờ khai quyết toán thuế TNDN.

- Chỉ tiêu [C4] – Thu nhập tính thuế: Phần mềm tự động cập nhật.

- Chỉ tiêu [C5] – Trích lập quỹ khoa học công nghệ (nếu có):

- Phần mềm sẽ tự động cập nhật từ PL 03 – 6

- Chỉ tiêu [C6]: Phần mềm sẽ tự động cập nhật

- Chỉ tiêu [C7]: Thu nhập tính thuế tính theo thuế suất 20%:

- Năm 2022, các doanh nghiệp đều áp dụng mức thuế suất 20%.

- Chỉ tiêu [C8] – Thu nhập tính thuế tính theo thuế suất 20%

- Chỉ tiêu [C9] – Thu nhập tính thuế theo thuế suất không ưu đãi:

- Là thu nhập tính thuế từ hoạt động tìm kiếm, thăm dò, khai thác dầu khí tại Việt Nam hoặc từ các hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ không ưu đãi khác.

- Chỉ tiêu [C9a] – Thuế suất không ưu đãi khác (%):

Phản ánh thuế suất đối với hoạt động tìm kiếm, thăm dò, khai thác các mỏ tài nguyên quý hiếm (bao gồm: Bạch kim, vàng, bạc, thiếc, wonfram, antimoan, đá quý, đất hiếm trừ dầu khí) là 50%; Trường hợp các mỏ tài nguyên quý hiếm có từ 70% diện tích được giao trở lên ở địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn thuộc danh mục địa bàn ưu đãi thuế thu nhập doanh nghiệp ban hành kèm theo Nghị định số 218 2013/NĐ-CP của Chính phủ áp dụng thuế suất thuế thu nhập doanh nghiệp 40%.

- Chỉ tiêu [C10]: Phần mềm sẽ tự động cập nhât.

- Chỉ tiêu [C11] - Thuế TNDN chênh lệch do áp dụng mức thuế suất ưu đãi:

- Đơn vị được hưởng tự xác định các điều kiện được hưởng thuế suất ưu đãi, mức thuế suất được hưởng, số chênh lệch do được hưởng mức thuế suất khác các mức thuế suất thuế TNDN không ưu đãi nêu trên.

- Chỉ tiêu [C12] - Thuế TNDN được miễn, giảm trong kỳ:

- Đơn vị tự xác định các điều kiện được miễn thuế, mức miễn giảm thuế và thời gian miễn giảm thuế theo quy định của Luật thuế TNDN tại các Phụ lục (Phụ lục số 03-3A/TNDN, 03-3B/TNDN, 03-3C/TNDN.

- Chỉ tiêu [C13] - Số thuế TNDN được miễn, giảm theo Hiệp định:

- Chỉ tiêu này phản ánh số thuế TNDN được miễn, giảm theo Hiệp định tránh đánh thuế hai lần của nước ký kết hiệp định với Việt Nam.

- Chỉ tiêu [C14] - Số thuế được miễn, giảm không theo Luật thuế TNDN:

- Chỉ tiêu này phải ánh số thuế TNDN được miễn, giảm theo Nghị quyết, Quyết định của Thủ tướng Chính phủ và các trường hợp được miễn, giảm khác không theo Luật thuế TNDN.

- Chỉ tiêu [C15] - Số thuế thu nhập đã nộp ở nước ngoài được trừ trong kỳ tính thuế:

- Chỉ tiêu này phản ánh số thuế TNDN đã nộp ở nước ngoài được phép giảm trừ vào số thuế TNDN của hoạt động sản xuất kinh doanh trong kỳ.

- Mức thuế tối đa được trừ xác định trên cơ sở mức thuế suất thuế TNDN là là 20%, không áp dụng mức thuế suất ưu đãi (nếu có) mà doanh nghiệp Việt Nam đầu tư ra nước ngoài đang được hưởng theo Luật Thuế thu nhập doanh nghiệp hiện hành.

- Chỉ tiêu [D2] - Thuế TNDN từ hoạt động chuyển nhượng bất động sản:

Chỉ tiêu này phản ánh số thuế TNDN phát sinh phải nộp từ hoạt động chuyển nhượng bất động sản trong kỳ tính thuế và được xác định căn cứ chỉ tiêu [15] trên Phụ lục 03-5/TNDN kèm theo Tờ khai quyết toán thuế TNDN.

- Chỉ tiêu [D3] - Thuế TNDN phải nộp khác (nếu có):

- Chỉ tiêu này phản ánh số thuế TNDN phải nộp từ các hoạt động khác ngoài hoạt động SXKD và hoạt động chuyển nhượng bất động sản nêu trên.

- Chỉ tiêu [E1]: Số thuế TNDN đã tạm nộp trong năm: Phần mềm tự động câp nhật.

- Chỉ tiêu [E1] - Thuế TNDN của hoạt động sản xuất kinh doanh

- Chỉ tiêu [E2] - Thuế TNDN từ hoạt động chuyển nhượng bất động sản:

- Chỉ tiêu [E3] - Thuế TNDN phải nộp khác (nếu có):

- Phản ánh số thuế TNDN tạm nộp trong năm từ các hoạt động khác ngoài hoạt động SXKD và hoạt động chuyển nhượng bất động sản nêu trên.

Trên đây là toàn bộ những nội dung trong quyết toán thuế TNDN mà bạn cần kê khai, sau khi kê khai xong bạn cần quan tâm đến 2 chỉ tiêu đó là: Chỉ tiêu [G] và Chỉ tiêu [I]

- Nếu Chỉ tiêu [G] mà dương: Đây là số tiền thuế TNDN mà DN phải nộp

- Nếu Chỉ tiêu [G] mà âm (ở trong ngoặc): Đây là số tiền thuế TNDN mà DN nộp thừa. (Không phải nộp, các bạn có thể làm thủ tục hoàn hoặc chuyển sang kỳ sau).

Chỉ tiêu [I]: Đây là số tiền chênh lệch giữa số thuế TNDN còn phải nộp (ở chỉ tiêu G) với 20% số thuế TNDN phải nộp (ở chỉ tiêu H).

Nếu Chỉ tiêu [I]: Mà âm thì không sao. Nếu dương: Thì các bạn sẽ bạn bị phạt chậm nộp số tiền này. Công thức tính số tiền phạt này được thể hiện rõ tại Chỉ tiêu [M2]

Trên đây kế toán Lê Ánh hướng dẫn các bạn cách lập tờ khai quyết toán thuế TNDN mới nhất. Rất mong các bạn kế toán có thể nắm vững thực hiện theo đúng trước khi quyết toán thuế TNDN.

5.3. Điều chỉnh tờ khai quyết toán thuế TNDN

- Bước 1: Mở phần mềm hỗ trợ kê khai thuế sau đó chọn "Thuế thu nhập doanh nghiệp" và chọn tiếp “Quyết toán TNDN năm (03/TNDN)”

- Bước 2: Điền thông tin như thời gian, ngày lập KHBS, tích chọn vào tờ khai bổ sung và số lần bổ sung. Lưu ý đây là bước quan trọng.

- Bước 3: Nhập lại số liệu chuẩn xác và điều chỉnh một số chỉ tiêu liên quan đã bị ảnh hưởng.

- Bước 4: Tổng hợp lại KHBS

- Bước 5 : Xuất tờ khai rồi nộp lại vào trang chủ chính của tổng cục thuế.

5.4. Cách chuyển lỗ trên tờ khai quyết toán thuế TNDN

- Trong trường hợp doanh nghiệp sau khi quyết toán mà bị lỗ thì phải chuyển toàn bộ và liên tục số lỗ vào thu nhập (TN chịu thuế - TN miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ được tính liên tục không quá 5 năm.

- Sau khi lập tờ khai thuế TNDN tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm thì Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm tiếp theo.

6. Cách nộp tờ khai quyết toán thuế TNDN qua mạng

- Bước 1: Đăng nhập vào hệ thống http://thuedientu.gdt.gov.vn/

- Bước 2: Tải tờ khai thuế đã kết xuất dưới định dạng file XML lên hệ thống

Xem thêm: Phần Mềm Đọc Tờ Khai XML Mới Nhất

- Bước 3: Thực hiện ký điện tử

- Bước 4: Nộp tờ khai qua mạng internet

- Bước 5: Kiểm tra email xem việc gửi tờ khai thuế đã được cơ quan thuế chấp nhận chưa

7. Khắc phục lỗi không nộp được tờ khai quyết toán thuế TNDN

Lỗi cơ bản khi nộp tờ khai là không chạy được lên nút chọn tệp.

- Đầu tiên vào Control Panel chọn uninstall a program. Tại đây chúng ta tìm đến tất cả các JAVA đã cài đặt để gỡ chúng ra khỏi máy tính. Chỉ trỏ chuột vào Java rồi chọn Uninstall

- Sau đó vào lại trang chủ của cơ quan thuế để tải lại java, chọn java plug in 7. Đưa file ra màn hình rồi giải nén cho dễ tìm rồi bắt đầu cài đặt. Nhấn chuột phải chọn Run a Admin.

- Sau khi cài xong ta vào Start, chọn Configure java. Ở mục Security chọn Medium, nhấn tiếp vào Edit site list, chọn Add. Tiếp theo copy trang chủ nhantokhai để paste vào.

- Đăng nhập lại bằng trình duyệt Internet explorer hoặc IE tab ở chrome. Chọn run this time, I accept, sau đó nhấn tiếp Run (có trường hợp sẽ hiện Later thì ta ấn Later). Như vậy là hoàn thành

Trên đây là tất tần tật thông tin liên quan đến tờ khai quyết toán thuế TNDN mà chúng tôi muốn cung cấp cho bạn. Cảm ơn các bạn đã chú ý theo dõi, chúc các bạn sức khỏe, hạnh phúc và thành công trong cuộc sống.

Kế Toán Lê Ánh - Nơi đào tạo kế toán thực hành uy tín nhất hiện nay, đã tổ chức thành công rất nhiều khóa học nguyên lý kế toán, khóa học kế toán tổng hợp online/ offline, khóa học kế toán thuế chuyên sâu, ... và hỗ trợ kết nối tuyển dụng cho hàng nghìn học viên.

Nếu như bạn muốn tham gia các khóa học kế toán của trung tâm Lê Ánh thì có thể liên hệ hotline tư vấn: 0904.84.8855/ Mrs Lê Ánh

Ngoài các khóa học kế toán thì trung tâm Lê Ánh còn cung cấp các khóa học xuất nhập khẩu online - offline, khóa học hành chính nhân sự online - offline chất lượng tốt nhất hiện nay.

Thực hiện bởi: KẾ TOÁN LÊ ÁNH - TRUNG TÂM ĐÀO TẠO KẾ TOÁN SỐ 1 VIỆT NAM